План минерального наступления

Мировой спрос и предложение

За последние 50 лет мировое потребление минеральных удобрений выросло почти в шесть раз, свидетельствуют данные Международной ассоциации производителей удобрений (IFA). Основными потребителями удобрений в мире выступают густонаселенные Китай и Индия — на них приходится треть общего спроса. У этих стран самые большие возможности влияния на общемировые цены, причем зачастую для этого используются дискриминационные пошлины (в КНР, например, ставка на ввоз удобрений составляет 50%). В пятерку крупнейших потребителей входят также США, Европа и Бразилия.

Производство удобрений еще более монополизировано: на долю пяти крупнейших производителей — Китая, США, Индии, России и Канады — приходится порядка 60% всего объема выпускаемой агрохимии. Основными игроками на рынке минеральных удобрений выступают специализированные агрохимические компании (Agrium, Mosaic, PotashCorp, OCP, «Еврохим», «ФосАгро», «Уралкалий»), тогда как производством сложных комплексных удобрений и средств химической защиты растений занимаются транснациональные химические корпорации (BASF, Bayer, DuPont).

Благодаря инвестиционному буму 2000-х годов мировые мощности по производству удобрений значительно выросли, создав перевес предложения над спросом. Сильнейшее давление на рынок азотных и смешанных удобрений в 2015 году оказала экспансия китайских производителей, вызвавшая резкое падение цен. В конечном счете это сослужило дурную службу самим китайцам: на фоне роста цен на уголь и изменения политики национального правительства они оказались неспособны конкурировать и уже в 2016 году были вынуждены существенно сократить производство.

Глобальная конъюнктура и российский рынок

По оценкам IFA, в среднесрочной перспективе дисбаланс спроса и предложения на рынке сохранится. По базовому сценарию рост спроса до 2021−2022 годов составит около 1,5% в год, к концу периода достигнув 199 млн т.

В нынешнем году мировая конъюнктура пока остается благоприятной. Например, по данным группы «Акрон», цены на карбамид с июля по конец сентября выросли на 44% благодаря сильному спросу со стороны Бразилии, увеличившей импорт этого удобрения в 2017 году на 50%, и активным закупкам Индии, где хорошие погодные условия способствовали высокому уровню внесения удобрений. Одновременно дальнейший рост цен на уголь способствовал повышению издержек производства в Китае.

В 2015 году Россия контролировала четверть мирового рынка калийных удобрений, 20% — комплексных минеральных удобрений и 13% — азотных. При этом доля страны в поставках фосфорных удобрений весьма невелика — лишь 0,05%. Это означает, что внутренний рынок удобрений не только сильно зависит от мировых тенденций, но и активно участвует в формировании конъюнктуры мирового рынка.

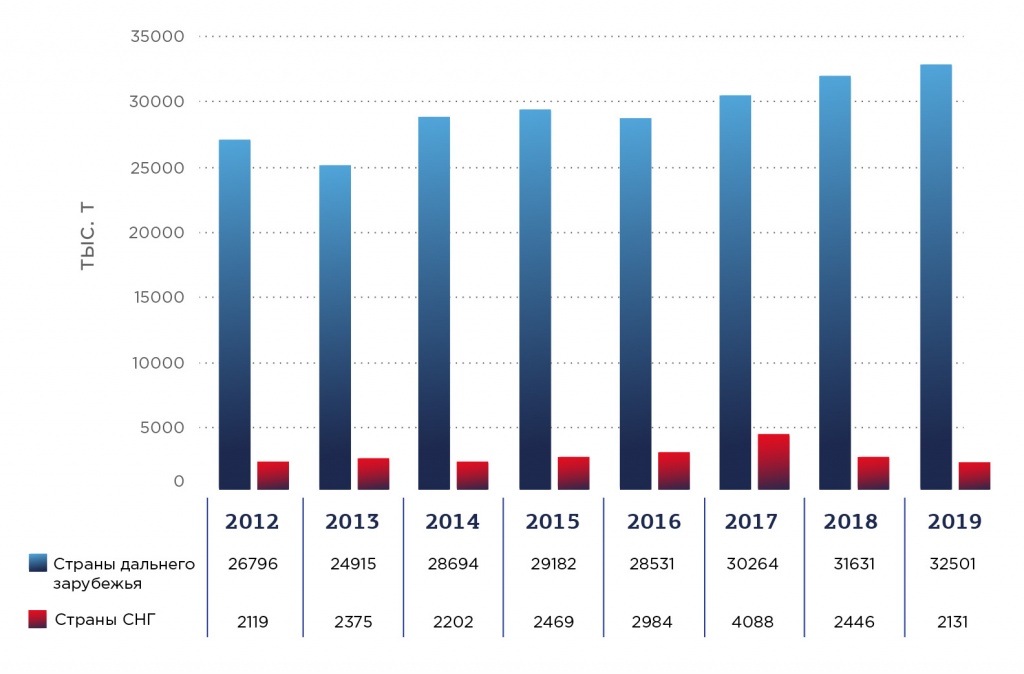

Около 70% российской продукции идет на экспорт, а оставшиеся 30% практически полностью обеспечивают потребности внутреннего рынка: доля импортных удобрений составляет лишь 0,5%. По данным Российского экспортного центра, в первые семь месяцев 2017 года поставки химтоваров из РФ составили $13,2 млрд, или 6,8% общего экспорта. В структуре несырьевого неэнергетического экспорта на них приходится 20%, в том числе на смешанные удобрения — 2,4%, азотные — 2%, калийные — 1,7%.

В то же время российская агрохимическая отрасль во многом продолжает существовать в рамках экстенсивно-сырьевой модели и не вполне отвечает современным мировым стандартам, отмечает начальник сектора биоэкономики и устойчивого развития Центра экономических исследований Российского института стратегических исследований Дмитрий Лыжин. «Лидирующие позиции отечественных компаний на мировых рынках обусловлены наличием богатых и доступных природных ресурсов. При этом в производстве большинства минеральных удобрений используются устаревшие методы, зачастую без применения прогрессивных энерго- и ресурсосберегающих технологий. На многих предприятиях производственные мощности значительно изношены», — подчеркивает эксперт.

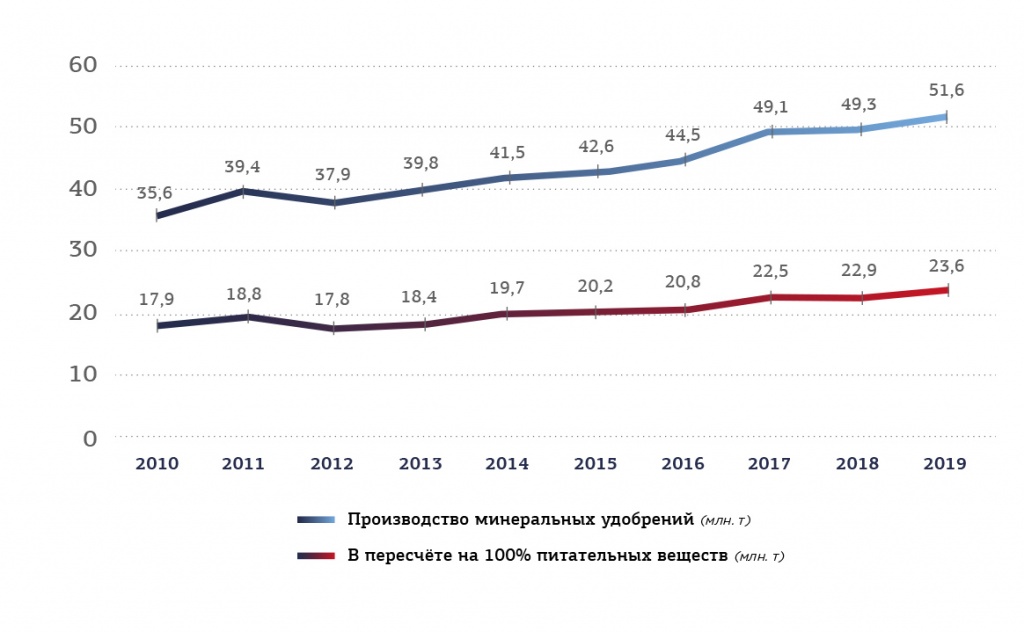

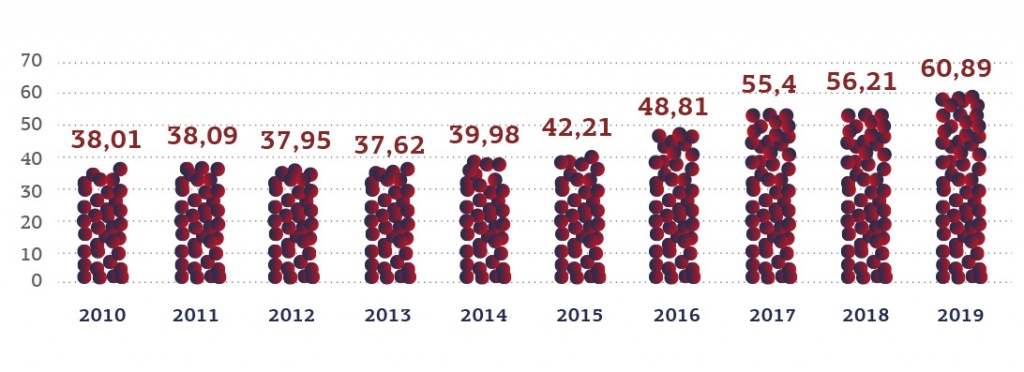

Тем не менее российские компании продолжают наращивать производство. По данным Росстата, в 2016 году объем произведенных в стране минеральных и химических удобрений в пересчете на 100% питательных веществ составил 20,7 млн т — на 15,6% больше, чем в 2010-м, аммиачных удобрений — 9,45 млн т, что на 8,3% выше уровня 2015 года и на 25% — 2010 года. Это максимальный показатель производительности за весь постсоветский период. Сокращение производства наблюдалось только в калийной отрасли — причиной этого стала крупная авария на руднике «Соликамск-2» в конце 2014 года.

Росту производства способствовало как введение новых мощностей годом ранее (по данным Росстата, в 2015 году прирост мощностей составил почти 1,4 млн т), так и девальвация рубля, позволившая экспортно ориентированной отрасли укрепиться на внешнем рынке.

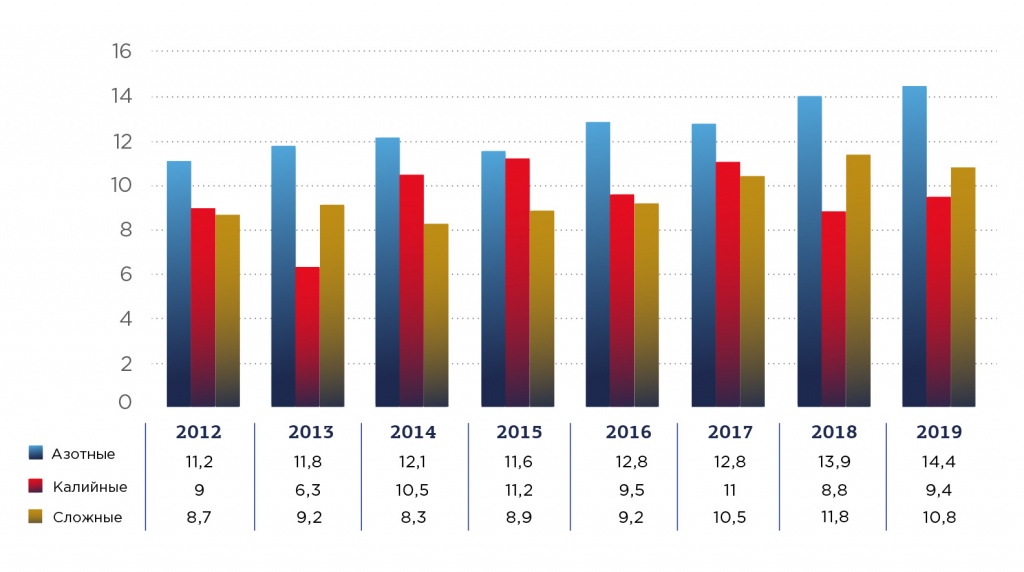

Экспорт азотных удобрений в прошлом году вырос на 10,2% по сравнению с 2015-м и достиг 12,8 млн т в физическом выражении (почти 5 млн т по чистому веществу), смешанных — на 4,3%, до 9,2 млн т; поставки калийных удобрений, напротив, упали на 15,2%, до 9,5 млн т (5,8 млн т по чистому веществу).

В нынешнем году, по данным Минсельхоза, отечественные cельхозпроизводители с 1 января по 16 октября приобрели 2763,6 тыс. т минеральных удобрений (в действующем веществе), что на 256,5 тыс. т больше, чем за аналогичный период прошлого года.

Российские игроки

Российский рынок удобрений достаточно монополизирован: на десятку крупнейших производителей, по данным Центра развития НИУ ВШЭ, приходится около 67% всей выручки. Более того, по словам Дмитрия Лыжина, в последние годы отмечаются консолидация и укрупнение российских агрохимических компаний до суперконцернов, имеющих производственные мощности за рубежом, — речь идет о холдингах «Еврохим», «ФосАгро» и «Акрон».

Монополизация особенно выражена в калийной промышленности: единственным производителем, контролирующим всю производственную цепочку от добычи руды до поставок потребителям, является компания «Уралкалий», на ее долю приходится 20% всего мирового рынка калийных удобрений. В фосфорном сегменте более половины производства сосредоточено в руках «ФосАгро», оставшийся рынок делят «Еврохим» и «Уралхим». В сегменте комплексных удобрений двумя основными игроками являются предприятия группы «ФосАгро» (около 38%) и «Акрон» (чуть менее 30%).

Удобрения на грани фантастики

Развитие современных технологий, в том числе в сфере сельского хозяйства, ставит перед отраслью новые вызовы. «Мировые тренды в сельском хозяйстве предполагают снижение доли стандартных удобрений, развитие прямых продаж удобрений, обучение и консультирование потребителей», — отмечает партнер компании McKinsey Владимир Александров. Одним из самых перспективных направлений на рынке в ближайшее время станут высокотехнологичные сервисные услуги. По мере развития цифровых технологий фермеры и агрохолдинги будут активнее использовать GPS-технику и чувствительные датчики для точечного внесения удобрений, основываясь на составе почв и особенностях агрокультуры. На этом фоне стратегии мировых производителей уже сейчас сдвигаются в сторону разработки диверсифицированных удобрений под конкретную культуру и регион применения, а также оказания консультационных услуг сельхозпроизводителям.

Одним из трендов является создание так называемых умных удобрений, способствующих постоянному поддержанию питательных веществ в почве и снижающих воздействие на окружающую среду. Например, российские ученые недавно создали прототип усовершенствованного азотного удобрения, добавив к нитрату аммония биоразлагаемый полимер поли-3-гидроксибутират и дополнительно «обернув» таблетки в полимерную оболочку.

Переходу отрасли удобрений на высокотехнологичные рельсы будут способствовать патронирование концернами средних и мелких химических компаний, широкое использование венчурного финансирования и кластерных технологий, полагает Дмитрий Лыжин.

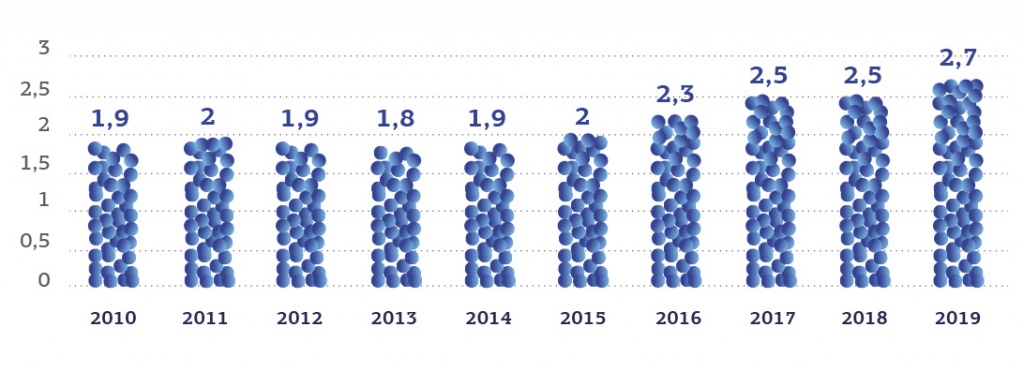

Кроме того, растущую конкуренцию минеральным удобрениям будут создавать биологические аналоги. За последние семь лет российский рынок биологических удобрений и средств защиты растений вырос в 2,7 раза, до 2,7 млрд руб., а к 2020 году его объем может достичь уже 4,5 млрд руб., говорит координатор проекта инжинирингового центра «Промбиотех» Владимир Авдеенко. В то же время Россия существенно отстает от западных стран по темпам внедрения биологических удобрений: ими обрабатывается только 2% посевных площадей в стране, тогда как в США этот показатель выше в 20 раз, а в ЕС — почти в 40 раз. Это означает, что потенциальный объем рынка может достигать 18–35 млрд руб.

Источник

Крупнейший потребитель минеральных удобрений

В последние годы конкуренция на мировом рынке серьезно обострилась. Благодаря инвестиционному буму 2000-х годов мировые мощности по производству удобрений значительно выросли, создав перевес предложения над спросом. Сильнейшее давление на рынок азотных и смешанных удобрений в 2015 году оказала экспансия китайских производителей, вызвавшая резкое падение цен. В конечном счете это сослужило дурную службу самим китайцам: на фоне роста цен на уголь и изменения политики национального правительства они оказались неспособны конкурировать, и уже в 2016 году были вынуждены существенно сократить производство.

По оценкам Международной ассоциации производителей удобрений, в среднесрочной перспективе дисбаланс спроса и предложения на рынке сохранится. По базовому сценарию рост спроса до 2021−2022 годов составит около 1,5% в год, к концу периода достигнув 199 млн т. Сильнее всего будет расти калийный сегмент (2,1% в год), рост спроса на фосфорные удобрения составит 1,5%, на азотные — 1,2%. Прирост спроса обеспечат страны Африки, Восточной Европы, Центральной Азии и Латинской Америки. Однако предложение продолжит расти опережающими темпами — в течение следующих пяти лет в эксплуатацию будет введено множество новых мощностей, заложенных в прежнем инвестиционном цикле. В 2017—2021 годах инвестиции более чем в 65 новых производств составят почти $110 млрд.

Хотя углеводороды традиционно остаются главной статьей российского экспорта, страна является одним из крупнейших игроков на рынке удобрений. В 2015 году РФ контролировала четверть мирового рынка калийных удобрений, 20% — комплексных минеральных удобрений и 13% — азотных. При этом доля страны в поставках фосфорных удобрений весьма невелика — лишь 0,05%.

Богатство природными ресурсами, низкие цены на энергоносители и огромные производственные мощности, заложенные еще во времена СССР, делают производство удобрений одной из наиболее экспортно ориентированных и конкурентоспособных на мировом рынке отраслей российской промышленности. Около 70% продукции идет на экспорт, а оставшиеся 30% практически полностью обеспечивают потребности внутреннего рынка: доля импортных удобрений составляет лишь 0,5%.

Источник

Рынок минеральных удобрений в России 2020: уверенный рост вопреки кризису

Несмотря на охвативший страну кризис, связанный с распространением новой коронавирусной инфекции, рынок минеральных удобрений продолжает демонстрировать уверенный рост, и в ближайшие пять лет может стать одним из самых динамично развивающихся в России.

Таблица 1. Рейтинг крупнейших производителей удобрений в РФ по занимаемой доле рынка в 2018 году

| Место в рейтинге в 2018 г. | Место в рейтинге в 2017 г. | Наименование организации | Регион | Выручка за 2018 год, млн руб. | Занимаемая доля рынка (по выручке) |

| 1 | 2 | АО «Апатит» |

Возглавляет рейтинг АО «Аптит» — крупнейший производитель минеральных удобрений, входящий в группу «Фос-Агро». Компания охватывает 49% рынка сложных удобрений и обеспечивает почти 26,8% продаж всех удобрений в России, а также активно реализует их за рубеж.

ПАО «Уралкалий», долгое время возглавлявший список крупнейших производителей минудобрений, с 2018 года занимает второе место в рейтинге. На рынке калийных удобрений доля предприятия составляет 90,5%.

Краткая характеристика рынка удобрений В РФ

Классификация удобрений

Геологические образования растительного происхождения (торф, торфотуф и т.д.)

Отложения континентальных водоемов (сапропель, ил)

Органические отходы промышленности и сельского хозяйства (опилки, жмых, навоз, птичий помет, компосты и пр.)

Средства биозащиты и биоконтроля

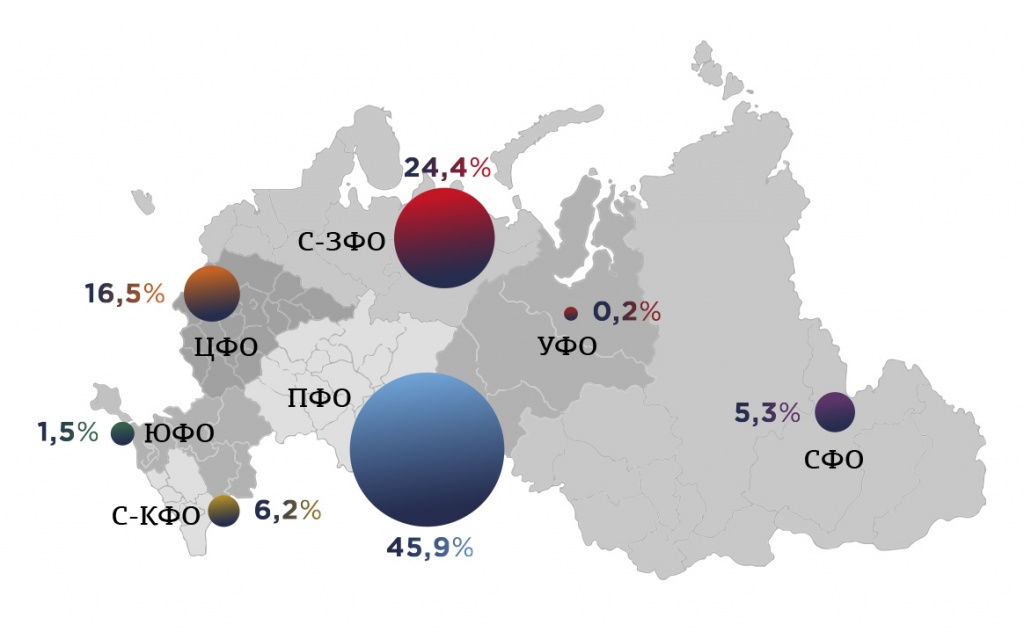

Производство удобрений в России является подотраслью химической промышленности. На долю минеральных удобрений приходится около 40% объема продукции химической промышленности РФ в денежном выражении и более 98% всех производимых удобрений.

Таблица 2. Доля минеральных и органических удобрений в общем объеме производства в РФ, в 2017-2019 гг.

| Виды удобрений | 2017 | 2018 | 2019 | |||

| Тыс.т | в % к итогу | Тыс.т | в % к итогу | Тыс.т | в % к итогу | |

| Удобрения минеральные или химические | ||||||