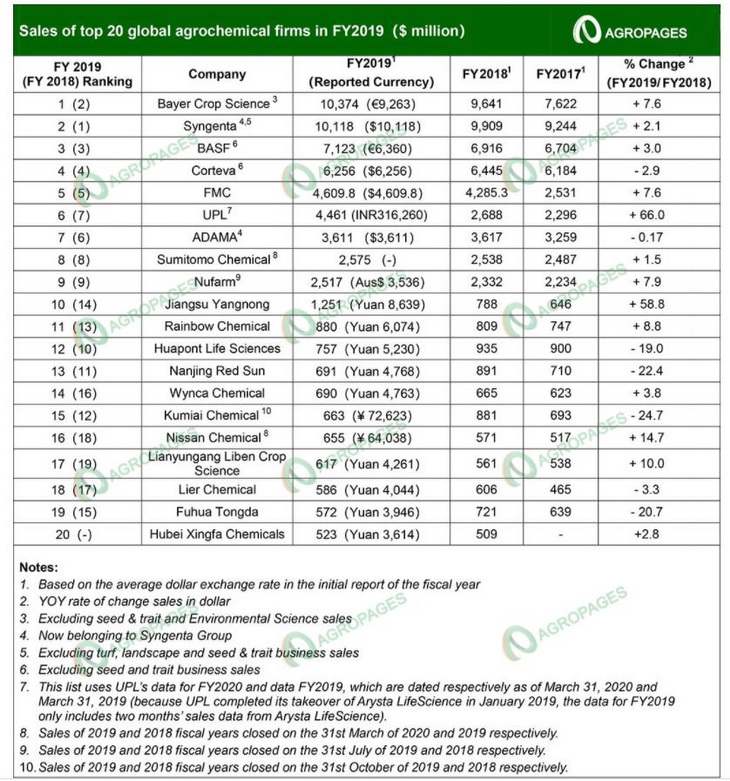

Рейтинг 20 лучших мировых агрохимических компаний 2019 года

В 2019 финансовом году общий объем продаж 20 ведущих агрохимических компаний в мире достиг 59,53 млрд долларов США, увеличившись на 3,13 млрд долларов США, или 5,6%, по сравнению с 56,396 млрд долларов США в 2018 финансовом году

По версии китайского отраслевого агрохимического издания AgroPages в четверку лучших пестицидных игроков мира вошли: Bayer CropScience, Syngenta, BASF и Corteva, за которыми следуют FMC и UPL. В частности, на 4 крупнейших игроков приходилось 57% общих продаж 20 крупнейших компаний, а на 10 крупнейших игроков приходилось почти 90%. По темпам роста список возглавил UPL с колоссальными 66%.

Согласно статистическим данным Phillips McDougall, в 2019 году объем продаж на мировом рынке пестицидов для сельскохозяйственных культур составил 59,827 млрд долларов США, что на 0,8% ниже уровня в 60,304 млрд долларов США в 2018 году.

В 2019 году на мировой рынок пестицидов негативно повлиял целый ряд факторов.

Начнем с того, что многие части земного шара испытали суровые погодные условия — в первую очередь наводнения в Северной Америке и засухи в Юго-Восточной Азии и Австралии, что ограничило применение средств защиты растений. Во-вторых, торговые споры между Китаем и США влияют на глобальный ландшафт торговли урожаем. В-третьих, драконовская политика Европы по управлению пестицидами привела к запрету на использование некоторых основных средств защиты растений. Наконец, Китай ввел более строгие правила безопасности и защиты окружающей среды. Что касается региональных рынков, Латинская Америка была единственным регионом, который продемонстрировал рост. В регионе был зарегистрирован впечатляющий рост на 17,6%, что фактически компенсировало спад во всех других регионах.

Великолепная пестицидная четверка 2019

Благодаря поглощению Monsanto в 2019 году Bayer CropScience обогнала Syngenta, возглавив список с продажами в 10,374 миллиарда долларов США. Это позволило Bayer стать крупнейшей в мире компанией по производству пестицидов, показатели которой выросли на 7,6% в годовом исчислении.

В портфеле пестицидов Bayer гербициды занимают ведущее место, занимая 46,9%. В 2019 году продажи гербицидов составили 5,097 млрд евро, увеличившись на 22,2% по сравнению с аналогичным периодом прошлого года. В 2019 году объем продаж Bayer CropScience в Северной Америке — ее крупнейшем региональном рынке (включая пестициды и семена) — увеличился на колоссальные 86,2% до 8,743 миллиарда евро.

Syngenta, занявшая второе место с небольшим отрывом, зарегистрировала продажи пестицидов в размере 10,118 млрд долларов США, что на 2,1% больше, чем годом ранее. Гербициды, крупнейшая товарная категория Syngenta, принесла компании объем продаж в размере 3,538 миллиарда долларов США в 2019 году. Рождение Syngenta Group, глобального агрохимического гиганта, несомненно, стало величайшей вехой для мировой агрохимической промышленности за год. В 2019 году Syngenta Group зафиксировала объем продаж до 23 миллиардов долларов США (включая около 14 миллиардов долларов США в сфере защиты растений), пообещав еще раз переписать рейтинг списка.

В 2019 году продажи пестицидов BASF Agricultural Solutions выросли на 3,0% до 7,123 миллиарда долларов США. Гербициды, на долю которых приходится 41,1%, являются ведущей категорией продукции BASF, объем продаж которых в 2019 году составил 2,616 миллиарда евро. Северная Америка представляет собой крупнейший региональный рынок BASF. В 2019 году продажи компании в регионе достигли 3,108 млрд евро (включая пестициды и семена), увеличившись на 43,5% по сравнению с аналогичным периодом прошлого года и составив 39,8% от общего объема продаж компании. Европа; Южная Америка, Африка, Ближний Восток в целом; на Азию приходилось 27,1%, 23,0% и 10,0% соответственно.

Вслед за BASF объем продаж пестицидов Corteva составил 6,256 миллиарда долларов США, что на 2,9% меньше, чем годом ранее. В портфеле пестицидов Corteva крупнейшим региональным рынком является Северная Америка, продажи которой в 2019 году достигли 2,205 млрд долларов США (что составляет 35,2%), что на 9,6% меньше по сравнению с аналогичным периодом прошлого года. Латинская Америка; Европа, Ближний Восток и Африка в целом; и Азиатско-Тихоокеанский регион — 28,1%, 21,8% и 14,9% соответственно.

Стремление вверх

Компании, занимающие 5-9 места в списке, включая FMC, UPL, ADAMA, Sumitomo Chemical и Nufarm, с совокупным объемом продаж 17,77 млрд долларов США, составили 30% от общего объема продаж 20 ведущих игроков.

За исключением ADAMA, где продажи немного снизились, другие игроки среднего звена добились роста продаж.

UPL продемонстрировал самый сильный рост на 66% в годовом исчислении, возглавив рейтинг по темпам роста.

В 2019 году компания FMC заняла 5-е место в списке с объемом продаж 4,61 млрд долларов США, что на 7,6% больше, чем в прошлом году. Этот рост произошел в основном за счет увеличения продаж и повышения цен на средства защиты растений. Компания показала наибольший рост в Латинской Америке, где ее продажи выросли на 19% по сравнению с аналогичным периодом прошлого года.

После успешного приобретения Arysta LifeScience, UPL увидела колоссальный рост продаж пестицидов на 66%, при этом на пестициды приходилось 88% всего бизнеса. За исключением Европы, объем продаж всего бизнеса UPL в рупиях показал двузначный рост на всех региональных рынках, при этом на рынке Латинской Америки наблюдался самый сильный рост на 24% по сравнению с аналогичным периодом прошлого года. По объему продаж пестицидов UPL заняла 4-е место в Бразилии и 1-е место в Мексике и Колумбии.

В 2019 году продажи пестицидов ADAMA, дочерней компании Syngenta Group, составили 3,611 миллиарда долларов США (что составляет 90,3% от общего объема продаж), оставаясь практически неизменным по сравнению с уровнем 2018 года и позволяя компании занять 7-е место в списке Топ-20 компаний.

Среди различных средств защиты растений ADAMA гербициды представляют собой крупнейшую товарную категорию, продажи которой в 2019 году достигли 1,72 миллиарда долларов США, что составляет 47% от общего объема продаж всех средств защиты растений. Что касается региональных продаж (включая средства защиты растений и химические продукты тонкой очистки), то если на европейском рынке объем продаж упал на 2,6%; рынок Латинской Америки продемонстрировал самый большой рост — 9,3% по сравнению с прошлым годом.

Под влиянием экстремальных погодных условий в Северной Америке, Sumitomo Chemical, занявшая 8-е место в списке, зарегистрировала продажи в размере 2,575 миллиарда долларов США за 2019 финансовый год, что на 1,5% больше по сравнению с аналогичным периодом прошлого года. Примечательно, что в начале апреля 2020 года Sumitomo Chemical официально завершила поглощение операций Nufarm в Южной Америке. После этого приобретения пестицидный бизнес Sumitomo Chemical в Южной Америке превзойдет бизнес по производству пестицидов в Северной Америке, а объем продаж в регионе превысит 100 миллиардов иен.

Из-за продолжительной засухи в Австралии компания Nufarm, занявшая 9-е место в списке, продемонстрировала рост продаж пестицидов в австралийских долларах во всех регионах, кроме Австралии и Новой Зеландии.

По товарным категориям продажи гербицидов увеличились на 8% до 2,29 млрд австралийских долларов, поскольку рост продаж феноксигербицидов компенсировал трехпроцентное снижение продаж глифосата из-за неблагоприятных погодных условий в Австралии. Продажи глифосата составили примерно 10% от общей валовой прибыли компании в 2019 году. Выручка от других гербицидов выросла на 21% по сравнению с предыдущим годом, при этом основными поставщиками стали дикамба, флумиоксазин, бромоксинил и флуазифоп. Продажи инсектицидов выросли на 21% до 462 миллионов австралийских долларов, причем рост был обусловлен в основном годовым вкладом приобретенных европейских портфелей и продолжающимся ростом в Бразилии.

Продажи фунгицидов выросли на 30% до 410 миллионов австралийских долларов. Рост был обусловлен, главным образом, годовым вкладом приобретенных европейских портфелей с тебуконазолом и смесями прохлораза, обеспечивающими значительный рост, несмотря на ограниченное предложение, ограничивающее продажи.

Китайские компании продолжают завоевывать мировой рынок. Девять из 11 компаний, следующих за первыми 9 в списке, базируются в Китае, а Yangnong Chemical замыкает первую десятку.

Влияние пандемии

С начала 2020 года вспышка COVID-19 оказала беспрецедентное влияние на мировую агрохимическую промышленность. Согласно финансовым результатам за 2 квартал 2020 г., опубликованным 5-ю ведущими агрохимическими титанами — Bayer, BASF, Corteva, FMC и ADAMA, четыре из этих пяти компаний показали разный уровень снижения результатов за 2 квартал, за исключением ADAMA, которая продемонстрировала умеренный рост своих продажи.

Кроме того, COVID-19 побуждает компании преобразовывать и модернизировать все элементы своих цепочек создания стоимости и ускорять внедрение инноваций в отрасли в целом. Несмотря на разнообразное давление на мировом рынке агрохимикатов в настоящее время, поскольку население продолжает расти и людям требуется все больше и больше сельскохозяйственной продукции, перспективы агрохимической отрасли выглядят оптимистично.

Источник

Среди химических компаний в рейтинге Forbes лидируют производители удобрений

Мировой рынок химической промышленности c 1970-х рос на 7% ежегодно и в 2010 году прошел отметку в $2,4 трлн, а в 2013 году — в $5,2 трлн. В десятке крупнейших компаний остаются немецкие (BASF, Bayer, Linde, Henkel), американские (Dow Chemical, LyondellBasell, DuPont) производители, а также SABIC из Саудовской Аравии. Однако главный драйвер роста глобального рынка — Азия и развивающиеся страны. По итогам 2015 года, следует из данных американской BASF, треть мирового химпроизводства приходится на Китай — страна обеспечит 60% роста химпрома в мировом масштабе с 2011 по 2020 годы. Большинство развивающихся стран приняли государственные программы по увеличению объемов производства химической продукции и рассчитывают расширять долю химического комплекса в ВВП. На развивающихся рынках химические отрасли вырастут за 2016 год на 5%, на развитых — лишь на 1,3%.

В России химическая промышленность оказалась в центре внимания властей еще до кризиса. Весной 2014 году была принята «Стратегия развития химической промышленности до 2030 года», согласно которой выпуск продукции химического комплекса должен вырасти с 2,3 трлн рублей в 2012 году до 8,6 трлн.руб к концу реализации программы. Доля химического комплекса в российском ВВП должна вырасти за этот же период с 1,6% до 3,8%, а доля импортной продукции — упасть с 10,4% до 5,7%. Ставка была сделана на производство минеральных удобрений, химический волокон и нитей, лакокрасочных материалов и пластмасс. Только за первые два года на реализацию «Стратегии» должны были потратить почти 420 млн рублей.

Санкции и импортозамещение способствовали тому, что эти планы стали воплощаться в жизнь. В 2014 году, на фоне падающей экономики, общий объем химпроизводства пусть незначительно, но вырос — на 0,1%. А за 2015 год, по данным правительства, рост составил уже 6,3%. Объем отгруженной продукции в стоимостном выражении за 2014 год вырос на 8%, в 2015 году уже на 26,8%.

В рейтинг 200 крупнейших частных компаний Forbes попали девять компаний из отрасли химической промышленности. Пять из них вошли в первую сотню: , , , , .

Лучшие показатели у производителей удобрений, которые воспользовались девальвацией рубля и смогли начать теснить зарубежных конкурентов на российском рынке. Рекордсменом по темпам роста стала «Фосагро», производитель фосфорсодержащих удобрений и высокосортного фосфатного сырья. Выручка компании выросла на 54,1% — с 123,1 млрд рублей в 2014 году до 189,7 млрд рублей в 2015 (+54,1%). Вторым по этому показателю оказался производитель азотных удобрений, , чья выручка увеличилась до 40,6 млрд рублей по сравнению с 27,4 млрд рублей годом ранее (+48,2%). Производитель аммиачных удобрений, замыкает тройку по темпам роста — 28,2 млрд рублей выручки за 2014 год и 40,5 млрд рублей за 2015 год (+43,6%).

Лидер группы — , производитель азотных, фосфорных и калийных удобрений, — на 22м месте в рейтинге Forbes. В октябре 2015 года «Еврохим» купила американского дистрибутора минеральных удобрений Ben-Trei Fertilizer Company. До этой покупки основная дистрибуция компании приходилась на Россию и СНГ, а также на Европу. Месяцем ранее «Еврохим» получила предэкспортный кредит на $750 млн.

Самый медленный рост — у компании , которая производит метанол и формалин, аммиак, формальдегиды и синтетических смолы. Компания ведет масштабные инвестпрограммы — за 2015 год она вложила в новое оборудование, подвижной состав и ремонт около 2,8 млрд рублей, в 2016 году плановый объем ивнсетиций — 5,7 млрд рублей.

Источник

⚡ Блиц-обзор Акрона, КуйбышевАзота и ФосАгро

🔎 Цены на удобрения продолжают расти. Это можно увидеть как по графику цены на аммиачные удобрения DAP, которые содержат больше азота, чем MAP-удобрения, так и по Fertilizers Price Index. Индекс цен на удобренияс января по август прибавил больше 60%, а цены на DAP-удобрения выросли на 43%.

📈 Рост цен на газ добавляет позитива тем, что Европейские производители приостанавливают производство. Но, нужно иметь ввиду, что если цены на удобрения вырастут или на газ упадут — производства возобновятся.

❗ Насколько вырастут цены на удобрения и реагенты — неизвестно. Как долго это продлится — тоже пока непонятно. Но 2п2021 и начало 2022 года будут хорошими для производителей.

Выручка компаний коррелирует с ростом цен в 1П2021:

Акрон: 86 млрд р (+53% г/г)

Куйбышевазот: 38 млрд р (+45% г/г)

ФосАгро: 176 млрд р (+42% г/г)

📊 1. Акрон

— Капитализация 285 млрд р

— Скор. прибыль за 1П2021: 25,3 млрд р

(против скор. 8,8 млрд в 1П2020)

— FWD P/E 2021 = 4,75

— Див. политика: не менее 30% ЧП по МСФО. Но, фактически, компания платила больше (практически всю прибыль). Минимальные дивиденды были в 2020 году (причины объективны).

👉 Скорее всего, компания заработает больше 60 млрд скорректированной чистой прибыли, что предполагает минимальные дивиденды около 6,5% за весь 2021 год. Если компаний направит на дивиденды 90% от скорректированной чистой прибыли, как в 2019, то доходность может по итогам 2021 может составитьоколо 20%.

✅ Наиболее вероятный прогноз по дивидендам 2021 — это 13-14% к тек. цене.

📊 2. ФосАгро

— Капитализация 655 млрд р

— Прибыль (скор.) за 1П2021: 45 млрд р

(против скор. 22,2 млрд в 1П2020)

— FWD P/E 2021 = 5,5

— Див. политика: почти 100% FCF

👉 Можно предположить, что исходя из FCF дивиденды за 2021 будут около 13%. Выплаты поквартальные.

👉 На фоне Акрона менее очевидная идея. Падение цен удобрений на 10% может забрать весь возможный потенциал роста.

📊 3. КуйбышевАзот

— Капитализация 100 млрд р

— Прибыль за 1П2021: 8,8 млрд р

(против 0,8 млрд в 1П2020)

— FWD P/E 2021 =5 — Див. политика: не менее 30% прибыли РСБУ

👉 У этой компании высокая себестоимость продукции, поэтому рост цен привел к резкому росту прибыли и акций компании. Так же цены могут и упасть… Риск здесь больше. Минимальный дивиденды за 2021 должен составить около 6%. Средний прогноз, при выплате 50% от прибыли — 10%.

👉 40% выручки — аммиак и удобрения. Остальное — капролактам и продукты переработки.

Выводы:

✅ Все компании имеют хорошее финансовое положение, высокий FCF, относительно небольшие долги и платят дивиденды.

❌ Покупая любую из компаний, нужно следить за рынком удобрений. Не уверен, что текущая благоприятная ситуация долговечна.

Справедливые цены:

Акрон: 🎯8300 📈+20%

Куйбышевазот: 🎯420 📉0%

ФосАгро: 🎯5500 📈+9%

Пока не покупаю, но потенциально интересен Акрон. Если цены продолжат расти, то ФосАгро тоже нормальный вариант.

t.me/taurenin — делаю только полезные посты

Не является инвестиционной рекомендацией

Источник