Глобальный дефицит — приведет ли нехватка удобрений к голоду?

Энергетический кризис, из-за которого цены на газ этой осенью несколько раз обновляли исторический максимум, отрицательно сказался и на глобальном рынке удобрений, где наметился дефицит. Так, стоимость минеральных удобрений, при производстве которых используется аммиак, росла вместе с газовыми ценами.

Finam.RU рассказывает, как обстоят дела на рынке удобрений, и что происходит с акциями компаний этого сектора.

Беднейшим странам грозит голод

Как заявил исполнительный директор норвежской компании по производству удобрений Yara International Свейн Торе Холсетер в интервью «Би-би-си», глобальному рынку удобрений грозит дефицит, поскольку из-за роста газовых цен компании по производству удобрений были вынуждены сократить их выпуск. Стоит отметить, что для производства аммиака, который используется во многих удобрениях, необходим газ.

Холсетер подчеркнул, что сокращение количества удобрений приведет к снижению урожая и дефициту продуктов. По его словам, сильнее всего от нехватки продовольствия пострадают беднейшие страны, в которых продовольственный кризис может привести к голоду.

Ситуация на рынке сложная, но есть шанс, что она продлится недолго

Алексей Калачев, аналитик ФГ «ФИНАМ», отмечает, что грозящий дефицит удобрений создает проблемы для сельхозпроизводителей, особенно, из развивающихся стран с бедным населением.

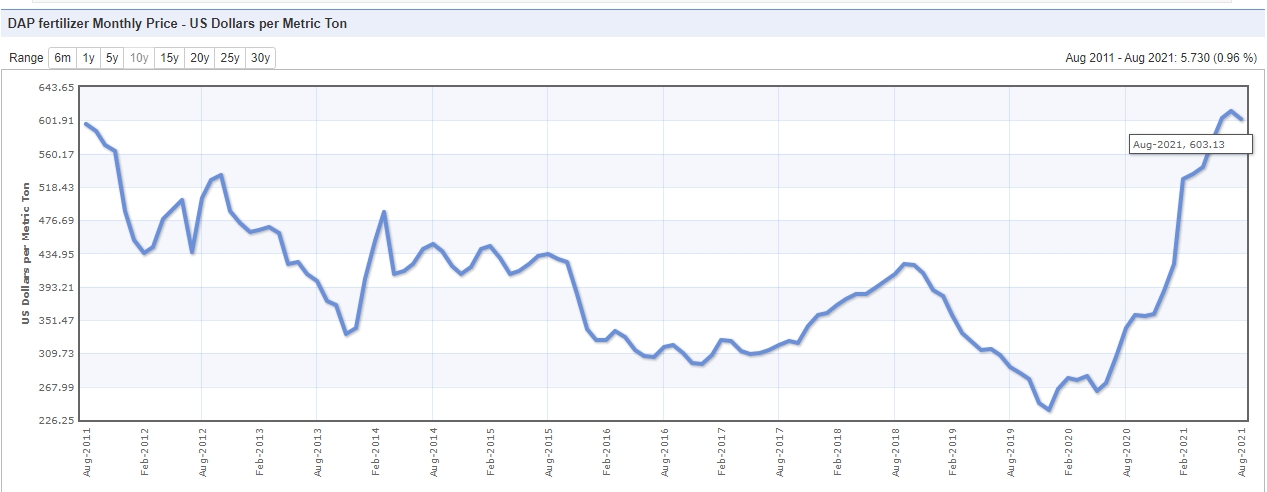

«Цены на азотные удобрения, фосфаты, фосфорсодержащие и смешанные удобрения взлетают, стремясь выйти на пики 2008 года. Где, правды ради, они пробыли недолго, и вскоре обвалились вниз. Только цены на калийные удобрения все еще держатся на низких уровнях», — говорит аналитик и приводит графики ниже (Источник: www.indexmundi.com):

DAP (гидрофосфат аммония):

Калачев обращает внимание, что сильнее всего дорожают азотные удобрения, содержащие аммиак, для производства которого необходим газ. Производители из разных стран вынуждены сокращать выпуск удобрений, несмотря на рост спроса. По его словам, у российских поставщиков удобрений имеется преимущество, поскольку они получают электроэнергию и газ по регулируемым государством тарифам.

«Сложно сказать, как долго продлится такая ситуация. Я полагаю, что не слишком долго. Цены на удобрения могут скорректироваться, как только стабилизируются цены на природный газ. Без учета текущего дефицита сырья мировое производство аммиака в последние годы постоянно растет. Увеличиваются производственные мощности. Растут они и в России, где практически все крупные производители нарастили выпуск и запустили новые проекты расширения.

С другой стороны, спрос на аммиак может резко подскочить в процессе глобального энергоперехода. В частности, аммиак (как и метанол) рассматривается как один из вариантов способа хранения и транспортировки водорода. С учетом планов по развитию водородной энергетики и транспорта, если технологии двинутся в направлении аммиака, рост спроса может оказаться просто взрывным», — полагает эксперт.

Дефицит удобрений грозит Европе и другим странам, но не России

С необходимостью снижения производства удобрений столкнулись многие богатые страны. От роста газовых цен сильно пострадал ЕС. Так, европейские компании еще в разгар осеннего энергокризиса вынуждены были массово останавливать выпуск азотных удобрений. Например, норвежская Yara снизила производство аммиака на своих заводах на 40%.

Китай из-за дефицита фосфатных удобрений (поставляющий около 30% от общего мирового объема) может ограничить их экспорт до середины 2022 года. По итогам 2020 года Китай экспортировал 5,7 млн тонн DAP преимущественно в Индию и Бразилию.

Помимо роста газовых цен, из-за которых приостанавливалась работа ряда заводов в Европе, США столкнулись и с проблемами в логистике, вызванными последствиями урагана Ида в начале сентября.

В своих квартальных отчетах крупнейшие американские производители удобрений Nutrien и Mosaic написали, что ждут продолжения роста цен.

России нехватка удобрений не грозит. Как сообщила Российская ассоциация производителей удобрений (РАПУ), потребность отечественного агропромышленного комплекса в минеральных удобрениях на 2021 год закрыта на 100% и уже идут поставки под заявку 2022 года.

По данным Минсельхоза России, на 26 ноября российские аграрии увеличили закупки минеральных удобрений на 15%, до 4,58 млн тонн. Ранее ведомство заявляло, что годовая потребность в минеральных удобрениях в стране составляет 4,52 млн тонн. Таким образом, как отмечает РАПУ, годовой объем удобрений для российского сельского хозяйства уже полностью обеспечен.

Среди других стабилизирующих факторов на российском рынке: зафиксированные с июля цены отечественных производителей удобрений и скидки для аграриев, а также решение правительства РФ ввести временные квоты на экспорт минеральных удобрений.

Что происходит с акциями компаний-производителей удобрений?

Алексей Калачев оценил акции производителей удобрений и выделил отдельных эмитентов, как стоящих внимания инвесторов.

«Возможностей для инвестирования в акции производителей удобрений у российских инвесторов не так много. Крупнейшим производителем азотных удобрений остается «Акрон». Его акции есть на Московской бирже. В настоящее время мы не делаем фундаментального анализа и не даем рекомендаций по акциям «Акрона», он пока не проходит отбор по ликвидности. В среднем с ними на МосБирже проходит сделок примерно на 50 млн руб. в день. Это на порядок меньше, чем, например, с акциями «ФосАгро». Акции «Куйбышевазота», обыкновенные и привилегированные, еще менее ликвидные.

«ФосАгро» является крупнейшим производителем фосфатов, фосфорсодержащих удобрений, а также имеет производство аммиака и карбамида. Наша рекомендация по акциям «ФосАгро»– «Покупать» с целевой ценой 5 737 руб. и потенциалом роста более 20% на 2022 год.

Из зарубежных производителей крупнейшими являются канадская Nutrien и норвежская Yara International. На российском рынке, насколько я знаю, не представлены. Зато представлена американская Mosaic – крупнейший в США производитель калийных и фосфорных удобрений. Бумаги Mosaic, на мой взгляд, тоже имеют потенциал для роста. Однако анализ и обзор по ним мы пока не делали, и рекомендаций не давали», — говорит эксперт.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Фосагро, Mosaic и Акрон — бенефициары роста цен на удобрения

Цены на минеральные удобрения (DAP/MAP) продолжают находиться на высоких значениях. Сначала года DAP/MAP вырос на 60–65% с 390 до 640$/т. На этом фоне компании, которые производят минеральные удобрения, чувствуют себя прекрасно. В этой статье расскажем о:

- спросе и предложении на минеральные удобрения;

- наших ожиданиях по ценам;

- перспективах производителей удобрений.

Устойчивый спрос и ограниченное предложение вызвали сильный рост цен на удобрения

По оценкам GS, рост мирового спроса на удобрения в 2021г. Составит 5-7% г/г. Компании ожидают стабильного роста спроса в США (7-10% г/г.) и Бразилии (более 10% г/г.)

Одним из главных рисков падения цен на удобрения остается спрос в Индии. Индийским заказчикам не так просто заключать сделки, так как цены на внутреннем рынке ниже, чем на мировом. Индийские импортеры не готовы покупать по высоким ценам, а производители удобрений не заинтересованы экспортировать удобрения в Индию по заниженным ценам. Тем не менее, Фосагро (MCX: PHOR ) считает, что правительство поможет фермерам субсидиями для покупки удобрений.

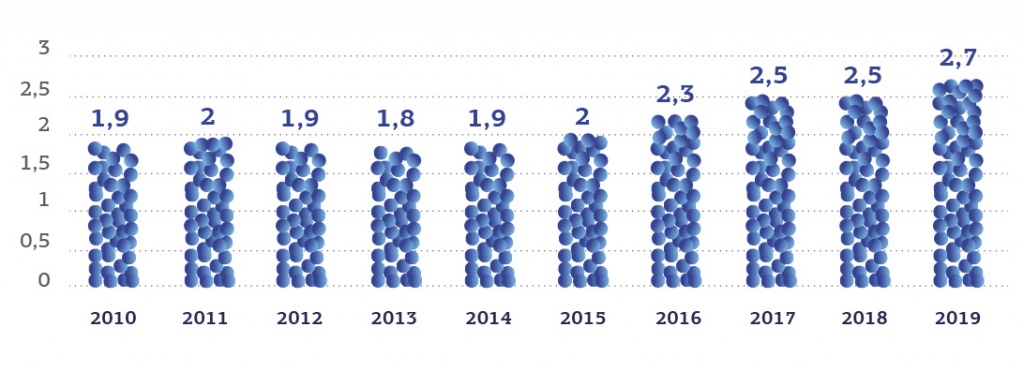

Рост спроса в странах с развивающейся экономикой обусловлен в основном большими посевными площадями. По данным компаний, которые продают удобрения, рост посевных площадей в развитых странах практически невозможен, в то время как в развивающихся странах (Россия, Бразилия и т. д.) показатели посевных площадей продолжат расти, что является одним из основных драйверов роста спроса на удобрения наряду с увеличением интенсивности использования удобрений.

На данный момент загрузка Китайских производителей удобрений остается высокой, на уровне 70% по сравнению с 60-65% в прошлом году. Поставки Китайского DAP достигли недавнего максимума в 2,3 млн т. за январь-май’21. Предложение остается ограниченным с незначительным добавлением в ближайшем будущем.

Mosaic (NYSE: MOS ) в 3 квартале ожидает падения производства удобрений на 0,3 млн тонн из-за шторма. Компания заявила, что восстановит производство к началу 2022 г.

Высокие цены сохранятся в обозримом будущем

Цены на сельхозпродукцию остаются на самом высоком уровне за последние годы, что делает покупку минеральных удобрений доступной, несмотря на сильный рост цен на удобрения. Высокая доступность и низкие запасы могут оказать дополнительную поддержку мировым ценам на удобрения. Менеджмент компании Фосагро ожидает, что высокие цены сохранятся на среднесрочном горизонте. Аналитическое агентство Argus считает, что в краткосрочной перспективе продолжится рост цен. В условиях высокого спроса и ограниченного предложения цены будут диктоваться продавцами.

Мы считаем, что цены на DAP/MAP сохранятся на высоком уровне (>550$/т.) до конца 2021 г. на фоне высокой доступности у фермеров.

75% стоимости NPK (карбамид) зависит от цены на газ. Цены на газ находятся на высоких уровнях, что, в свою очередь, положительно влияет на цену на NPK. Мы ожидаем, что до конца года цены на NPK-удобрения будут выше 350 $/т. при цене по итогам 2 кв.

330 $/т. на фоне высоких цен на газ.

Резкий рост цен на сырье (аммиак, фосфориты, сера, газ), используемое при производстве удобрений, особенно карбамид-фосфорные продукты, является одним из главных факторов за высокие цены на удобрения.

Мы считаем, что Акрон (MCX: AKRN ), Фосагро и Mosaic покажут впечатляющие результаты в следующие 2–3 квартала на фоне высоких цен на удобрения, особенно на NPK (карбамид).

Статья написана в соавторстве с аналитиком Марком Пальшиным

Источник

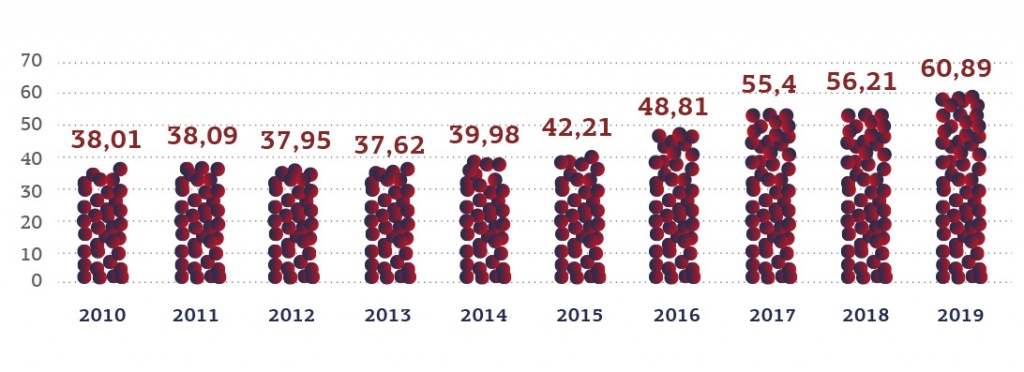

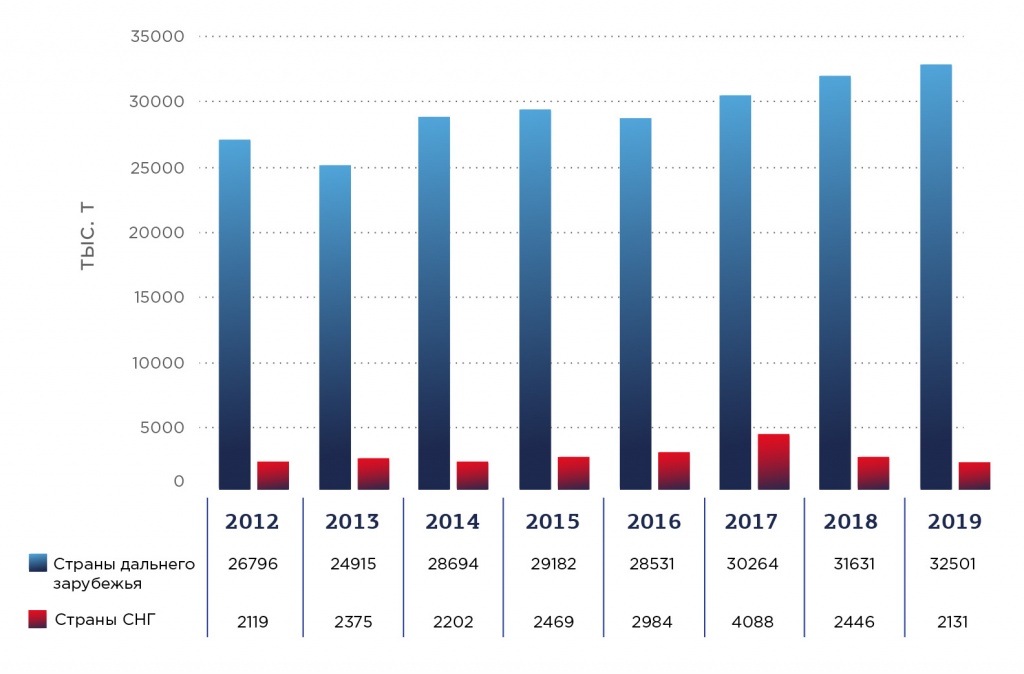

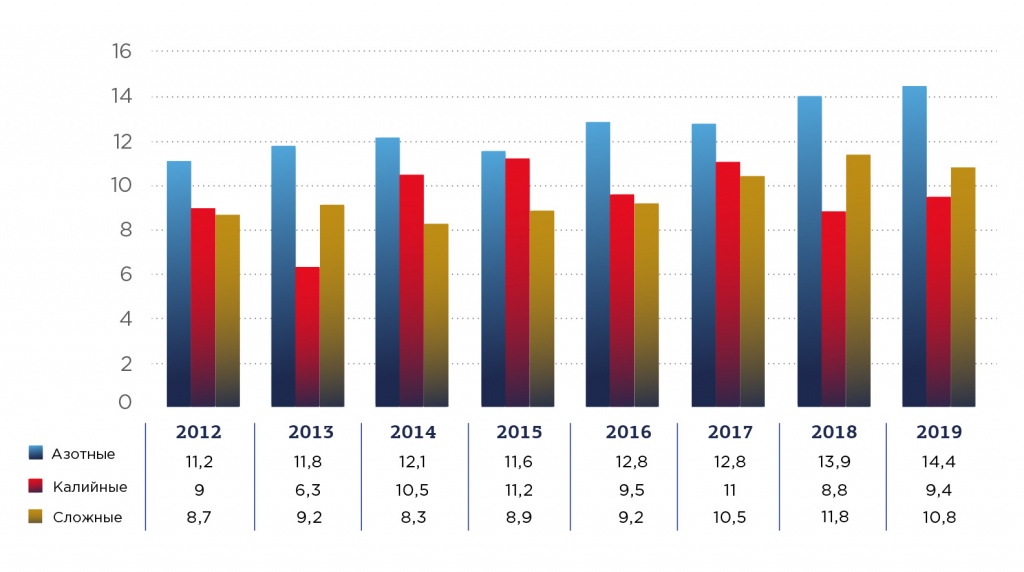

Рынок минеральных удобрений в России 2020: уверенный рост вопреки кризису

Несмотря на охвативший страну кризис, связанный с распространением новой коронавирусной инфекции, рынок минеральных удобрений продолжает демонстрировать уверенный рост, и в ближайшие пять лет может стать одним из самых динамично развивающихся в России.

Таблица 1. Рейтинг крупнейших производителей удобрений в РФ по занимаемой доле рынка в 2018 году

| Место в рейтинге в 2018 г. | Место в рейтинге в 2017 г. | Наименование организации | Регион | Выручка за 2018 год, млн руб. | Занимаемая доля рынка (по выручке) |

| 1 | 2 | АО «Апатит» |

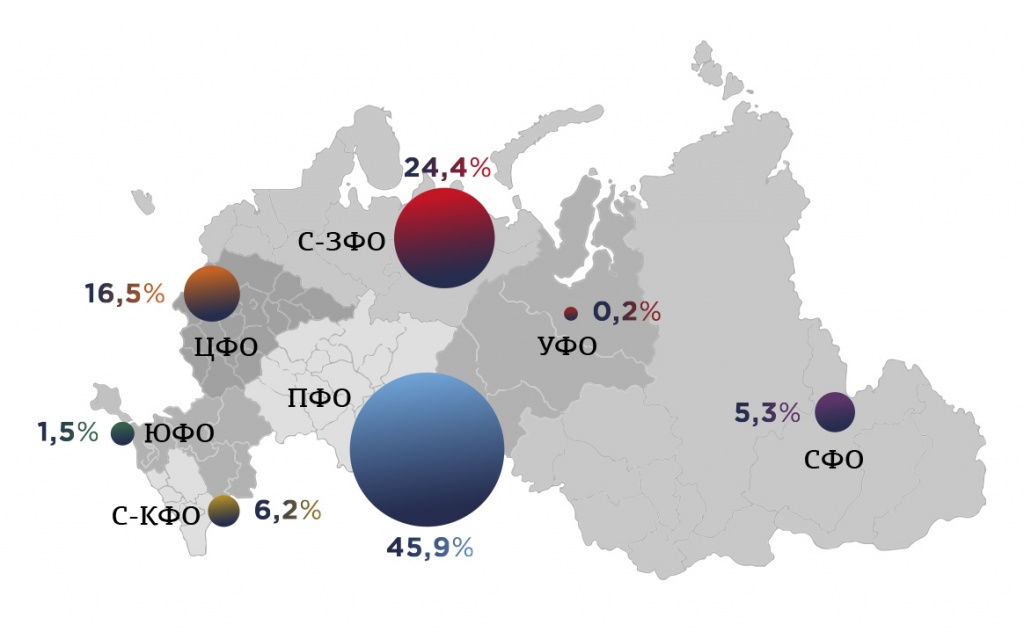

Возглавляет рейтинг АО «Аптит» — крупнейший производитель минеральных удобрений, входящий в группу «Фос-Агро». Компания охватывает 49% рынка сложных удобрений и обеспечивает почти 26,8% продаж всех удобрений в России, а также активно реализует их за рубеж.

ПАО «Уралкалий», долгое время возглавлявший список крупнейших производителей минудобрений, с 2018 года занимает второе место в рейтинге. На рынке калийных удобрений доля предприятия составляет 90,5%.

Краткая характеристика рынка удобрений В РФ

Классификация удобрений

Геологические образования растительного происхождения (торф, торфотуф и т.д.)

Отложения континентальных водоемов (сапропель, ил)

Органические отходы промышленности и сельского хозяйства (опилки, жмых, навоз, птичий помет, компосты и пр.)

Средства биозащиты и биоконтроля

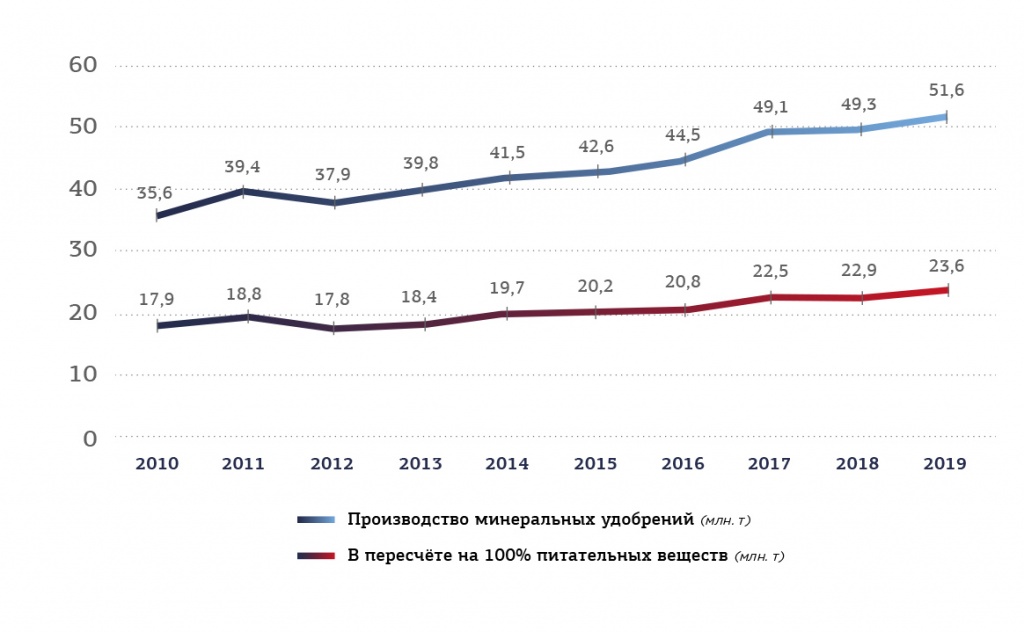

Производство удобрений в России является подотраслью химической промышленности. На долю минеральных удобрений приходится около 40% объема продукции химической промышленности РФ в денежном выражении и более 98% всех производимых удобрений.

Таблица 2. Доля минеральных и органических удобрений в общем объеме производства в РФ, в 2017-2019 гг.

| Виды удобрений | 2017 | 2018 | 2019 | |||

| Тыс.т | в % к итогу | Тыс.т | в % к итогу | Тыс.т | в % к итогу | |

| Удобрения минеральные или химические | ||||||