Страхование урожая и сельскохозяйственных культур

Сельское хозяйство — одна из рискованных отраслей производства. На благоприятный результат деятельности влияют погодные условия, природные катаклизмы и другие факторы, которые за короткий срок могут истребить всю многолетнюю работу без возврата инвестиций. Страхование сельскохозяйственных рисков — единственно верный выход из такой ситуации.

Государственное регулирование АПК и система сельхозстрахования

В России на долю сельского хозяйства приходится 48% объема всей продукции АПК, 68% основных производственных фондов, 67% трудовых ресурсов. Эта отрасль экономики определяет продовольственную безопасность страны, поэтому государство всячески стимулирует ее развитие, оказывает поддержку с целью сохранения устойчивости сельскохозяйственных товаропроизводителей.

Компенсация части страхового взноса по договорам страхования — один из наиболее эффективных методов господдержки, актуальных в условиях экономического кризиса. Осуществляется с 2012 года в соответствии с Федеральным Законом №260-ФЗ от 25.07.11г., является добровольным видом страхования. Объекты сельхозстрахования:

- сельскохозяйственные культуры (посевы, урожай);

- животные, птицы, пчелы;

- техника, сельхозпостройки.

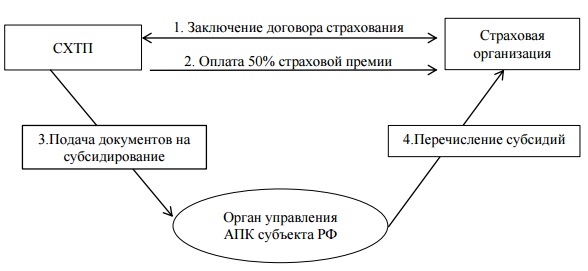

Растениеводство — наиболее рискованное вложение со стороны хозяйств АПК. Сельхозпроизводитель не может влиять на погоду, защитить посевы от пожара или других случайных событий, поэтому государство включает страхование сельскохозяйственных культур в программу государственной поддержки. Порядок предоставления господдержки:

Особенности страховки с господдержкой

Страхователи

- Колхозы.

- Совхозы и другие государственные сельхозпредприятия.

- Межхозяйственные организации, объединения.

- Кооперативные, арендные, фермерские, личные крестьянские хозяйства.

Объекты сельхозстрахования

Все виды сельскохозяйственных культур, посевы, нереализованный урожай, в том числе, перевозимый с полей к заготовительным базам.

При страховании культур, дающих 2-3 вида основной продукции, каждый из видов считается застрахованным.

Виды растений, которые можно страховать, ежегодно утверждает Министерство сельского хозяйства. При этом страхованию подлежат только культуры, внесенные в Госреестр селекционных достижений, и допущенные к использованию в регионе возделывания.

Страховые риски, срок страховки

Страховщики предлагают сельхозстрахование с покрытием одного или нескольких рисков:

- стихийные бедствия;

- погодные аномалии;

- заболевания посевов;

- нашествие вредителей;

- гибель урожая;

- действия третьих лиц, нанесших ущерб сельхозпроизводителю, и другие непредвиденные события, приведшие к утрате объекта страхования.

Страховка, покрывающая несколько видов рисков сразу, является мультирисковой и поэтому — дорогой услугой.

Договор страхования сельскохозяйственных культур заключают до начала посевных работ. Срок действия — до момента сбора урожая (при выращивании в теплицах применяют другие циклы). Ответственность страховщика наступает после начала активной вегетации растений.

Важные нюансы

Под страховку попадают все посевные площади страхователя.

Страховщик имеет право на осмотр объекта перед посевом, во время него и в период созревания урожая.

Договор страхования не заключают при отсутствии сведении об урожае за последние 3 года.

Полис покрывает только прямые потери (гибель посевов), а не косвенные убытки страхователя, например, от нереализованной продукции.

Страховку не оформляют, когда культуры произрастают на территории природных рисков, при содержании сенокосов, пастбищ.

При страховании культур, которые плодоносят несколько раз в году, в расчет берут весь объем урожая за сезон.

Для каждой сельхозкультуры предусмотрена своя базовая ставка страхования. Например, если многолетнее растение имеет плодоносный возраст, в расчет берется балансовая стоимость (по бухгалтерской документации) на момент подписания договора страхования. Размер тарифов существенно различается в регионах и даже районах в пределах одного субъекта РФ. Как правило, на тарифы влияет:

- регион выращивания растений (условия местности);

- соблюдение сельхозпроизводителем норм ведения растениеводства;

- показатель урожайности прошлых лет;

- состояние посевных площадей (почва, орошение и другие);

- качество посевного материала.

Закон №260-ФЗ разрешает уплачивать страховые взносы одним платежом или с рассрочкой (при первоначальном взносе не менее 50%), что позволяет сельхозпроизводителю использовать свободные ресурсы для проведения посевной, ухода за посевами.

Получение возмещения

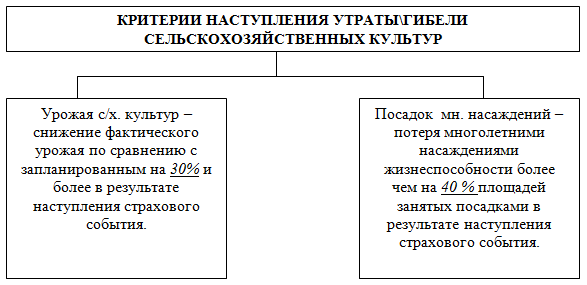

Критерии гибели/утраты насаждений:

При наступлении страхового случая необходимо:

- Направить уведомление СК в срок, установленный договором страхования.

- Для подтверждения события собрать справки гидрометеослужб, органов агроконтроля, пожарных и других служб в соответствии с риском.

- Подготовить отчетность о результатах сбора урожая (за последние 5 лет) с подтверждением снижения показателей.

- Подать страховщику заявление на выплату возмещения.

СК определяет размер ущерба путем вычета из объема урожая за последние 5 лет размера понесенных убытков (с учетом районных коэффициентов и данных бухучета).

При страховании посевов от гибели возмещение выплатят сразу. По договорам страхования урожая сельскохозяйственных культур компенсацию выплачивают после его оприходования и подтверждения реального размера ущерба.

Источник

Страховые возмещения — порядок расчета

Денежные средства, выплачиваемые страховщиком в качестве компенсации за ущерб, причиненный страхователю, являются страховым возмещением.

Методы расчета по системам страховой ответственности

Страхование — эффективный способ финансовой защиты имущества, жизни/здоровья граждан, имущественных прав. Ст. 942 ГК РФ устанавливает, что при заключении договора страхования стороны должны согласовать обязательные условия, одно из которых — страховая сумма, определяющая ответственность СК. Она не должна превышать действительную (рыночную) стоимость объекта страхования (ст. 951 ГК РФ). Методика расчета страхового возмещения зависит от применяемой системы страховой ответственности СК.

Возмещение по действительной стоимости имущества

Компенсация равна фактической стоимости объекта.

Пожар уничтожил 1-комнатную квартиру, застрахованную по реальной стоимости — 10 млн. руб. Страхователь получит от СК 10 000 000 руб.

Пропорциональная ответственность

Неполное (частичное) страхование применяют, когда сложно определить реальную стоимость имущества.

Возмещение = сумма фактического ущерба х стоимость имущества/фактическая стоимость объекта.

Например, имущество, которое реально стоит 300 тыс. руб., застраховали на 150 тыс. При перевозке пострадало вещей на 100 тыс. СК выплатит застрахованному 50 000 руб.

Принцип системы – страхователю выплачивают возмещение, равное фактическому ущербу, но не больше страховой суммы. Если ущерб больше, оставшуюся часть не возмещают.

По первому риску

СК возмещает убыток, размер которого согласован сторонами договора (первый риск). Возмещение может составлять до 100% стоимости имущества. Ущерб сверх этой суммы — второй риск, который не компенсируется. Такая система удобна для страхования динамичных объектов от хищения, потери, например, товаров на складе, когда невозможно определить, какое их количество может быть в момент наступления страхового события.

Преимущество страховки — простой расчет и оценка причиненного вреда. Минус — возмещение меньше, чем фактический ущерб.

Застраховали складские запасы на 400 тыс. руб. От потопа пострадало имущество на 300 тыс. Поскольку ущерб меньше страховой суммы, СК компенсирует его полностью. Если ущерб составит 500 тыс., то застрахованное лицо получит 400 000, а 100 000 — отнесет на убытки предприятия.

Система восстановительной стоимости

Страховое возмещение равно затратам на восстановление поврежденного/пострадавшего или цене нового имущества соответствующего вида (без учета износа). Это – полная страховая защита.

Примеры расчета возмещения:

- Застрахована квартира, техника и мебель, которая в ней находится. Оценка объекта — 900 000 руб. В результате затопления соседями пострадала и не подлежит восстановлению бытовая техника. На ее приобретение потребуется 300 000 руб. СК выплатит компенсацию 300 тыс.

- При оформлении полиса имущество оценили в 500 000 руб. При пожаре все сгорело. Для покупки новых вещей страхователь получит 500 000.

Дробная часть

В договоре указывают 2 страховые суммы — действительную и показную. Если обе величины равны, возмещение рассчитывают по системе первого риска. Если показная величина меньше реальной, применяют формулу страхового возмещения:

показная стоимость х фактический ущерб/ оценочная стоимость.

Например, цена застрахованного имущества — 6 млн., рыночная (фактическая) стоимость — 8 млн. Ущерб от кражи составил 7 млн. Расчет компенсации по формуле:

6 000 000 х 7 000 000/8 000 000 = 5,25 млн. руб.

Предельная ответственность

Систему применяют для страхования в сфере агропромышленного производства, когда невозможно просчитать возможные страховые случаи. В договоре устанавливают лимит ответственности, предусматривают франшизу и другие условия – клаузулы.

предел ответственности минус реальный ущерб.

Посевные площади фермерского хозяйства занимают 200 га. За последние 3 года с одного гектара снимали, в среднем, 12 центнеров зерновых. В результате неблагоприятных погодных условий в этом году урожайность упала до 7 ц/га. Цена одного центнера по прогнозам составит 500 руб. По договору ответственность страховщика — 85% от полученного убытка. Порядок расчета:

- (12-7) ц/га х 500 руб./ц х 200 га = 500 000 руб.

- 500 тыс. х 85% = 425 000 руб.

Порядок расчета возмещения СК устанавливает самостоятельно (смотри правила страхования). Информацию о применяемой системе отражают обычно в разделе «Стоимость страховки» (или в аналогичных разделах).

При выплате возмещения по имущественным видам страхования основной вопрос — проведение экспертизы, которая позволит точно определить, какие дефекты образовались в результате страхового случая и насколько пострадало имущество. Выплаты не производятся, когда до проведения осмотра объект восстановлен или утилизирован.

Для расчета ущерба по ОСАГО применяют единую методику. Размер выплат во многом зависит от степени износа транспорта и его отдельных деталей. СК может понизить размер компенсации, но не более, чем на 50%.

В расчете возмещения в связи с причинением вреда здоровью учитывают среднемесячный заработок (за последние 12 месяцев) пострадавшего, степень утраты трудоспособности, включают дополнительные расходы на лечение, а в случае смерти застрахованного — расходы на погребение.

Вопросы-ответы

Какие документы нужны для компенсации ущерба?

- Договор и правила страхования, утвержденные СК.

- Заявление застрахованного лица с перечнем утраченного или поврежденного имущества.

- Страховой акт, подтверждающий обстоятельства и причину страхового случая.

- Фактический убыток подтверждают счетами, товарными чеками, оценочными заключениями экспертов и другими официальными документами.

Можно ли страхователю увеличить страховую сумму во время действия полиса?

Можно по согласованию со СК, если меняется коэффициент инфляции.

Что такое безусловная франшиза?

Это — часть убытка, которую СК не покрывает. Если ущерб меньше франшизы, компенсацию не выплачивают, если больше, — страхователь получит выплату, которая равна разности общей суммы безусловной франшизы и страхового возмещения или в фиксированном размере.

Источник

Лекция Определение ущерба и страхового возмещения при страховании урожая сельскохозяйственных культур и животных

план-конспект занятия

Скачать:

| Вложение | Размер |

|---|---|

| opredelenie_ushcherba_i_strahovogo_vozmeshcheniya_pri_strahovanii_urozhaya_selskohozyaystvennyh_kultur_i_zhivotnyh.docx | 72.32 КБ |

Предварительный просмотр:

Определение ущерба и страхового возмещения при страховании урожая сельскохозяйственных культур и животных

При страховании урожая сельскохозяйственных культур ущерб определяется:

а) при полной гибели урожая ущерб = средней урожайности за 5 предшествующих лет × на посевную площадь × на рыночную цену (спрогнозированную), принятую в расчетах при определении страховой суммы в момент заключения договора страхования;

б) при частичной гибели урожая ущерб = (средней урожайности за 5 предшествующих лет – фактическая урожайность) × на посевную площадь × на цену, принятую в расчетах при заключении договора страхования;

в) в случае пересева ущерб = ущербу при полной гибели + величина расходов по пересеву – стоимость урожая вновь посеянных культур.

Пример 6 . Исчислите ущерб страхователя и величину страхового возмещения по системе предельной ответственности, если средняя урожайность пшеницы за 5 предшествующих лет 18ц с га. Площадь посева — 100 га. Из-за происшедшего страхового случая (ливней) погиб весь урожай пшеницы. Рыночная цена за 1 ц пшеницы- 200 руб. Ответственность страховщика — 80% от причиненного убытка.

1) ущерб страхователя У = 18 × 100 × 200 = 360 тыс. руб.;

2) страховое возмещение

W = 360 × 0,8 = 288 тыс. руб.

При страховании животных в сельскохозяйственных предприятиях любых форм собственности ущербом при гибели является балансовая стоимость животных. Ущерб при гибели рабочих лошадей, верблюдов, ослов и мулов определяется за вычетом амортизации. При вынужденном забое крупного рогатого скота, овец, коз, свиней, лошадей, верблюдов, оленей, а также домашней птицы ущерб определяется в размере разницы между их балансовой стоимостью и суммой, полученной от реализации пригодного в пищу мяса.

Определение ущерба при страховании риска непогашения кредита

При страховании риска непогашения кредита ущерб равен сумме непогашенного кредита и сумме процентов за пользование кредитом. Размер страхового возмещения определяется исходя из установленного в договоре страхования предела ответственности страховщика на основании акта о непогашении кредита.

Пример 7 . Общая сумма кредита по кредитному договору 1,9 млн. руб., выданного под 18% годовых сроком на 8 месяцев. Страховой тариф — 3% от страховой суммы. Предел ответственности страховщика — 90%. Заемщик не погасил своевременно задолженность по выданному кредиту. Определите сумму страхового платежа, ущерб и страховое возмещение

1) величину страхового платежа (1,9 + 1,9 ×0,18 × ) × 0,9 ×0,025 = 47,88 тыс. руб.;

2) ущерб страхователя (1,9 + 1,9×0,18 × ) = 2,128 млн.руб.

3) страховое возмещение: 2,128 × 0,9 = 1,9152 млн. руб.

Определение страхового возмещения при двойном страховании

На практике имеет место двойное страхование, когда объект застрахован против одного и того же риска в один и тот же период в нескольких страховых компаниях и страховые суммы, вместе взятые, превосходят страховую стоимость.

В этом случае убытки оплачиваются каждым страховщиком пропорционально страховым суммам.

Пример 9. Имущество предприятия стоимостью 13 млн. руб. застраховано на один год у двух страховщиков: у страховщика № 1 на страховую сумму 8 млн. руб., у страховщика № 2 — на б млн. руб. (двойное страхование). Ущерб по страховому случаю — 10 млн. руб. Определите, в каком размере возместит ущерб страхователю каждая страховая компания

Определяем страховое возмещение:

1) страховщиком № 1:

W = × 10 =5,7 млн. руб.;

2) страховщиком № 2:

W = × 10 = 4,28 млн. руб.

Задачи для самостоятельного решения

Задача 1. По договору страхования СПК «Маяк» предусмотрена условная франшиза в размере 5 тыс. руб. Фактически ущерб составил:

а) 4,5 тыс.руб.; б) 5,5 тыс.руб.

Определите, в каком размере будет возмещен ущерб в обоих случаях.

Задача 2. Плата за страхование имущества кооператива, действительная стоимость которого на момент заключения договора страхования равнялась 50 млн.руб., составила 900 тыс. руб. при страховом тарифе 3%. Ущерб в результате страхового случая составил 40 млн. руб.

Определите размер страхового возмещения при пропорциональной системе страховой ответственности, если в договоре установлена безусловная франшиза 100 тыс.руб.

Задача 3. Стоимость офиса фирмы составляет 60 млн. руб., страховая сумма- 50 млн. руб. Ущерб при наступлении страхового случая составил 45 млн.руб.

Исчислите страховое возмещение по системе первого риска и по системе пропорциональной ответственности.

Задача 4. Пожаром 12 июня в овощехранилище повреждены овощи. На 1июня в хранилище имелось овощей на сумму 6000 тыс. руб. С 1 по 12 июня поступило овощей на 2800 тыс. руб., вывезено с овощехранилища на реализацию и выручено 6200 тыс. руб. После пожара был произведен учет спасенных овощей на сумму 2200 тыс. руб. Расходы по спасанию и приведению товаров в порядок составили 20 тыс. руб. Страховая сумма составляет 70% от фактической стоимости овощей на момент заключения договора страхования.

Исчислите ущерб страхователя и величину страхового возмещения.

Задача 5. В результате стихийного бедствия 20 августа в магазине повреждены товары. На 1 август в магазине имелось товаров на 7000 тыс. руб. С 1 по 20 августа поступило товаров на 2800 тыс. руб., сдано в банк выручки 4200 тыс. руб., сумма не сданной выручки 180 тыс. руб., естественная убыль составила 1,7 тыс. руб.

После происшествия был произведен учет спасенных товаров на сумму 3053 тыс. руб. Издержки обращения — 10%, торговая надбавка -27%. Расходы по спасанию и приведению товаров в порядок составили 18 тыс. руб. Страховая сумма составляет 80% от фактической стоимости товаров на момент заключения договора страхования.

Исчислите ущерб страхователя и величину страхового возмещения.

Задача 6. Имущество предприятия стоимостью 15 млн. руб. застраховано на один год у двух страховщиков: у страховщика № 1 на страховую сумму 8 млн. руб., у страховщика № 2 — на 7 млн. руб. (двойное страхование). Ущерб по страховому случаю — 10 млн. руб. Определите, в каком размере возместит ущерб страхователю каждая страховая компания

Задача 7. Имущество хлебопекарни стоимостью 10 млн.руб. было застраховано на 1 год у двух страховщиков: у первого — на сумму 6,8 млн.руб., у второго- на 5,2 млн.руб. (двойное страхование).

В результате страхового случая, предусмотренного договором страхования, имущество погибло.

Определите, в каком размере каждый страховщик выплатит страховое возмещение страхователю.

Задача 8. Исчислите ущерб страхователя и величину страхового возмещения по системе предельной ответственности, если средняя урожайность пшеницы за 5 предшествующих лет 23ц с га. Площадь посева — 150 га. Из-за происшедшего страхового случая (ливней) погиб весь урожай пшеницы. Рыночная цена за 1 ц пшеницы- 400 руб. Ответственность страховщика — 90% от причиненного убытка.

Задача 9. В хозяйстве посеяно 300 га озимой пшеницы на зерно, которую повредили морозы. Весной 120 га пересеяны ячменем на зерно. С оставшейся площади 180 га зерна получено 2574 ц пшеницы, ярового ячменя 1836 ц. Средняя стоимость затрат на пересев ячменя – 1080 руб. на 1 га. При заключении договора страхования стоимость определена исходя из средней урожайности пшеницы 27 ц с га и прогнозируемой ее цены за 1 ц – 230 руб. урожай был застрахован на 70 %. Фактическая цена 1 ц ярового ячменя – 180 руб.

Определите сумму ущерба страхователя и размер страхового возмещения.

Задача 10. Фермерское хозяйство содержит 10 свиноматок, которые застрахованы в страховой компании. Страховая сумма определена исходя из 10 000 руб. за каждую свиноматку. Договор заключен на полную стоимость животных, страховой тариф – 4,5 % от страховой суммы, платежи внесены в срок, но не в полном объеме, а в размере 35% исчисленной страховой премии. В результате инфекционной болезни погибло 4 свиноматки. На гибель животных составили страховой акт с участием представителей хозяйства и работника ветстанции района.

Определите ущерб страхователя и величину страхового возмещения.

Задача 11. В результате дорожно-транспортного происшествия уничтожен автомобиль. Цена автомобиля – 220 тыс.руб. Износ на момент заключения договора страхования – 20%. Стоимость уцелевших деталей составила 45 тыс. руб. На приведение их в порядок израсходовано 5 тыс. руб.

Исчислите ущерб страхователя и размер страхового возмещения, если автомобиль застрахован на полную стоимость.

Задача 12. ООО «Яблонька» застраховало урожай яблоневого сода и многолетние насаждения на 70 %. Яблоневый сад на площади 30 га в зимний период полностью вымерз, в результате чего в июне текущего года был раскорчеван, его балансовая стоимость составила 1200 тыс. руб. За работы по раскорчевке уплачено 6 тыс. руб. На момент раскочевки плодоносящий возраст сада – 10 лет, норма амортизации -4% в год. Средняя урожайность с 1 га за последние 5 лет составила 8 ц. Прогнозируемая цена яблок, принятая при определении страховой стоимости, — 20 руб. за 1 кг. После раскорчевывания были оприходованы дрова 200 кубических метров по цене 70 руб. за 1 кубический метр.

Определите размер ущерба и страховое возмещение за погибший яблоневый сад.

Задача 13 . В результате ДТП поврежден автомобиль. Его действительная первоначальная стоимость- 200 тыс.руб., износ на момент заключения договора страхования – 10 %. Стоимость пригодных деталей после страхового случая составила 15 тыс.руб. (с учетом износа – 13,5 тыс.руб.). На приведение в порядок указанных деталей израсходовано 2,5 тыс. руб. В договоре предусмотрена безусловная франшиза 2 тыс.руб.

Исчислите ущерб страхователя и размер страхового возмещения, если автомобиль застрахован на 70% от действительной стоимости

По теме: методические разработки, презентации и конспекты

МЕТОДИЧЕСКОЕ ПОСОБИЕ ПО ТЕМАМ 2.4. – 2.7. МДК.02.02. «УЧЕТ СТРАХОВЫХ ДОГОВОРОВ И АНАЛИЗ ПОКАЗАТЕЛЕЙ ПРОДАЖ (ПО ОТРАСЛЯМ)» ПМ. 02 «СОПРОВОЖДЕНИЕ ДОГОВОРОВ СТРАХОВАНИЯ (ОПРЕДЕЛЕНИЕ ФРАНШИЗЫ, СТРАХОВОЙ СТОИМОСТИ И ПРЕМИИ)»

ОглавлениеТЕМА 2.4. АНАЛИЗ ЗАКЛЮЧЕННЫХ ДОГОВОРОВ СТРАХОВАНИЯ И ПРЕДЛОЖЕНИЯ ПО УПРАВЛЕНИЮ УБЫТОЧНОСТЬЮ НА «ВХОДЕ». 22.4.1. Анализ заключённых договоров страхования. 22.4.2. Расчет аналитических показат.

МЕТОДИЧЕСКИЕ УКАЗАНИЕ ПО ПРАКТИЧЕСКИМ ЗАНЯТИЯМ ПО ТЕМАМ 2.4. – 2.7. МДК.02.02. «УЧЕТ СТРАХОВЫХ ДОГОВОРОВ И АНАЛИЗ ПОКАЗАТЕЛЕЙ ПРОДАЖ (ПО ОТРАСЛЯМ)» ПМ. 02 «СОПРОВОЖДЕНИЕ ДОГОВОРОВ СТРАХОВАНИЯ (ОПРЕДЕЛЕНИЕ ФРАНШИЗЫ, СТРАХОВОЙ СТОИМОСТИ И ПРЕМИИ)»

ОглавлениеТЕМА 2.4. АНАЛИЗ ЗАКЛЮЧЕННЫХ ДОГОВОРОВ СТРАХОВАНИЯ И ПРЕДЛОЖЕНИЯ ПО УПРАВЛЕНИЮ УБЫТОЧНОСТИ НА «ВХОДЕ». 2Практическое занятие: Отображение процесса регулирования убытков в системе Сбор и нако.

Мастер-класс «Фиксация мелких сельскохозяйственных и домашних животных»

Тема Мастер-класса «Фиксация мелких сельскохозяйственных и домашнихживотных»Цели :Обучающие : Отработать навыки способов и методов фиксации мелких сельскохозяйственных.

Рабочая программа производственной практики ПМ 01 «Обработка почвы,подготовка к посеву и посадке сельскохозяйственных культур».

Рабочая программа производственной практики профессионального модуля 01 Обработка почвы, подготовка к посеву и посадке сельскохозяйственных и цветочных культур разработана на основе Федерального.

Рабочая программа производственной практики ПМ 02 «ПРОИЗВОДСТВО СЕМЯН И ПОСАДОЧНОГО МАТЕРИАЛА СЕЛЬСКОХОЗЯЙСТВЕННЫХ КУЛЬТУР»

Рабочая программа производственной практики профессионального модуля 02 ПРОИЗВОДСТВО СЕМЯН И ПОСАДОЧНОГО МАТЕРИАЛА СЕЛЬСКОХОЗЯЙСТВЕННЫХ КУЛЬТУР разработана на основе Федерального государственного обра.

Онлайн — курс по дисциплине » Оценка ущерба и страхового возмещения» для детей с нозологией.

Данный онлайн-курс разработан для детей с нозологией: нарушения сенсорных функций (зрения; слуха; обоняния; осязания; тактильной, болевой, температурной, вибрационной и других видов чувствительности).

Лекция: Определение стоимости проектных работ

Лекция: Определение сторимости проектных работ.

Источник