Отрасль минеральных удобрений готовится к масштабным инвестициям

Факторы роста

Отрасль минеральных удобрений сегодня является одним из технологических лидеров российской промышленности со стабильно растущим объемом производства, устойчивыми позициями на мировом рынке и высоким качеством продукции. По итогам 2019 года выпуск минеральных удобрений достиг рекордных в истории современной России 51,6 млн тонн (в физическом весе). Страна заняла второе место в мире по объему производства минеральных удобрений с долей 13%.

Цифра

запланированный объем инвестиций до 2026 г.

Рост производства – результат многолетних инвестиций в расширение и модернизацию мощностей. По данным Российской ассоциации производителей удобрений (РАПУ), за последние семь лет, с 2013 по 2019 гг., компаний отрасли направили на эти цели более 800 млрд руб., в этот же период производство выросло почти втрое.

Расширять мощности компании мотивирует, прежде всего, рост внутреннего рынка, его надежное обеспечение минеральными удобрениями является главным отраслевым приоритетом.

Рост внутреннего рынка минеральных удобрений увязан с планами государства по почти двукратному увеличению экспортных поставок российского продовольствия с текущих примерно 25 млрд долл. до 45 млрд долл. в 2024 году. Выполнение этой задачи невозможно без наращивания внесения удобрений.

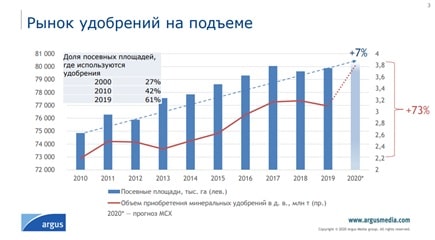

Сейчас Россия по этому показателю значительно отстает от развитых стран. В Германии, по данным FAOSTAT, на 1 га вносится в среднем 189 кг удобрений (в пересчете на 100% питательных веществ), в США – 128, в Канаде – 102. В России же, по информации Минсельхоза России, объем внесения достиг 48 кг/га, при рекомендуемой норме в 70 кг/га.

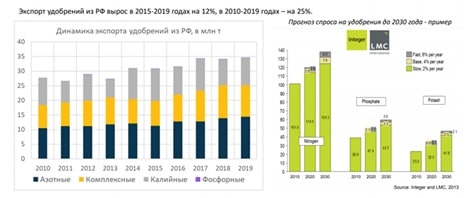

Одновременно с наращиванием поставок на внутренний рынок производители минеральных удобрений ставят перед собой цель по увеличению экспорта готовой продукции. Эта задача реализуется в русле национального проекта «Международная кооперация и экспорт», по увеличению к 2024 году годового объема экспорта несырьевых неэнергетических товаров до 250 млрд долл. с 113,5 млрд долл. 2017 году.

Цифра

>800 миллиардов

рублей

инвестировано в отрасль за последние семь лет

Источник

Рынок удобрений России: производство, потребление, инновации

Конференция «Минеральные удобрения-2020», организованная агентством ARGUS, впервые проходила сразу в двух форматах – онлайн и оффлайн. Докладчики и часть аудитории собрались в Москве, подключив через интернет-связь сотни участников из разных частей России и стран СНГ. Поговорить о рынке удобрений таким современным способом смогли все заинтересованные стороны.

Рост как неизбежность

А поговорить, действительно, было о чем. Мировая ситуация на газовом рынке стремительно меняется. Как отметила Валентина Колодинская, коммерческий директор научно-исследовательского и проектного института карбамида, в первом квартале 2020 поставки Газпрома на европейский рынок газа снизились на 24,2%, Турция в марте импортировала на 70% меньше российского газа, чем в 2019, сбыт российского газа в Германию снизился за это же время на 45%. Эти и другие похожие цифры четко обрисовывают новую ситуацию на глобальном газовом рынке — усиливающаяся конкуренция между поставщиками, рост сегмента сжиженного природного газа, общее снижение цен на газ. В такой ситуации логичным и разумным решением становится усиление использования газа внутри страны, в том числе – его переработка. По мнению Валентины Колодинской, рост аграрного сектора в России – один из факторов увеличения производства переработки газа внутри России. Потребность в минеральных удобрениях растет, только в прошлом году производство минеральных удобрений увеличилось на 4,7%.

С этой оценкой согласна Ирина Кучугина из Аrgusmedia, заявившая, что российский рынок удобрений стабильно растет на протяжении последних лет, так за последние двадцать лет доля посевных площадей, на которых используются минеральные удобрения, выросла с 27 до 61%.

Однако, если рассмотреть рост потребления удобрений более детально, то картина получается неоднозначной. Эксперты объясняют эту ситуацию консерватизмом аграрной отрасли, ценовой политикой и волатильностью российской валюты.

Покупают то, что хорошо и давно известно

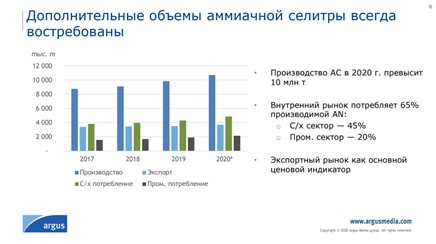

Аграрный рынок известен своим консерватизмом во всех регионах. Основная часть фермеров и сельхозпроизводителей предпочитает закупать то, что давно и хорошо известно, проверено годами на практике. Поэтому, несмотря на активное развитие новых сегментов удобрений, почти половину всего закупаемого составляет знакомая всем аммиачная селитра. В прошлом году из всех видов азотных удобрений российские сельхозпроизводители закупили и внесли на свои поля 3,4 млн тонн селитры, 0,5 млн тонн КАС-32 и 0,4 млн тонн карбамида. Именно поэтому агрохимические компании наращивают производство аммиачной селитры, полагая, что она в ближайшие годы без сомнения будет востребована.

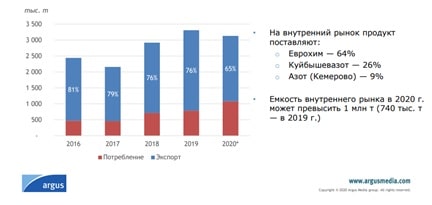

Новые виды удобрений постепенно занимают свою нишу на российском рынке. В качестве примера такого утверждения на рынке может быть группа КАС (карбамидаммонийная селитра) КАС производится в трех модификациях, отличающихся концентрацией азота — 28%, 30% и 32%. Активному продвижению КАС на российские поля способствовали производители этого удобрения, прежде всего компания Еврохим. В результате этих усилий, именно Еврохим занимает значительную долю российского рынка в этом сегменте, который оценивается в 1 млн тонн готового продукта.

В целом за последние 10 лет продажи только одной марки — КАС-32 – выросли в 10 раз! Кроме компании Еврохим на внутренний рынок в этом сегменте вышли компании Акрон, Куйбышев Азот, Кемерово Азот. Все они поставляют свой продукт не только на российский, но и на зарубежные рынки.

Впрочем, и погодный фактор может повлиять на объемы закупок минеральных удобрений. Именно так случилось в этом году с сульфатом аммония. На внутренний рынок продукт поставляют Куйбышевазот (62%), Щекиноазот (29%), Азот г. Кемерово (9%). За последние три года потребление сульфата аммония в сегменте азотных удобрений выросло на 12%. Однако, по мнению экспертов, рост потребления этого удобрения замедлится. Так, уже в этом году по оценке Ирины Кучугиной из агентства ARGUS, емкость рынка в сегменте останется прежней из-за снижения спроса на продукт в результате засухи на юге страны и в Поволжье.

Сады и теплицы

Развитие производства овощей в защищенном грунте и садоводства потребовали новых видов удобрений. И к такому спросу российские производители оказались готовы. Потребление водорастворимых удобрений, по оценке Татьяны Гребенниковой, руководителя департамента маркетинга «ЕвроХим Трейдинг Рус», растет ежегодно в среднем на 10% в России за последние годы. При этом на защищенный грунт, садоводство и капельное орошение потребуется до 90 тысяч тонн водорастворимых удобрений. Для полевых культур потенциальная потребность оценивается в 192 тысячи тонн.

Но, несмотря на стабильно высокий рост применения водорастворимых удобрений, есть факторы, которые уже сдерживают рост сейчас и будут тормозить потребление в будущем. К таким факторам относятся существенная доля старых экстенсивных садов без орошения и осторожность в применении листовых подкормок. Кроме того, у многих фермеров и сельхозпроизводителей до сих пор не сформировалось понимание необходимости и эффективности регулярных листовок подкормок культур. К подкормке культур «по листу» пока чаще относятся как к экстренной мере, когда негативные факторы уже нанесли существенный урон культуре. Другим сдерживающим фактором является общее состояние тепличного хозяйства в России. Изменение государственной политики в части поддержки строительства новых комплексов, общая экономическая нестабильность в стране привели к тому, что от части заявленных проектов тепличных комплексов инвесторы решили отказаться или заморозить их реализацию. Это, естественно, привело к уменьшению спроса на удобрения для выращивания тепличных культур.

Без особых проблем

Оценивая перспективы рынка минеральных удобрений в России и СНГ, многие эксперты сошлись во мнении, что в ближайшие годы и производство, и потребление будут расти. Внутренний спрос будет обеспечиваться в основном за счет сельского хозяйства. Внешний, экспортно ориентированный будет расти благодаря широкому ассортименту выпускаемых продуктов, уже завоеванной репутации на глобальном рынке и запуску новых производств. Интенсивное развитие рынка, по оценке Ирины Кучугиной из компании ARGUS, будет обеспечен за счет нескольких факторов. Сельхозпроизводители постепенно уходят от консервативного набора используемых удобрений и начинают пробовать новые виды и формы. Растет уровень цифровизации в сельском хозяйстве, и это позволяет более эффективно использовать минеральные подкормки. Появляется все больше нишевых, специальных продуктов, потребление которых стабильно растет.

Экспорт также будет оставаться среди факторов роста производства. Так, по мнению Ольги Гопкало, главного специалиста ООО «Морстройтехнология», экспорт удобрений из РФ вырос в 2015-2019 годах на 12%, в период 2010-2019 годах – на 25%. По самым скромным оценкам, рынок минеральных удобрений будет расти в перспективе десяти ближайших лет на два процента ежегодно.

Лариса Южанинова

При подготовке статьи использованы материалы конференции «Минеральные удобрения-2020»

Источник

ТРЕНДЫ МИРОВОГО РЫНКА УДОБРЕНИЙ

Международная ассоциация производителей удобрений (IFA) назвала только Восточную Европу и Центральную Азию регионами, где продолжится расширение мощностей по производству азотных, фосфорных и калийных удобрений. Один из трендов на рынке минеральных удобрений — это ужесточение мер по охране окружающей среды.

В мире все большую актуальность приобретает сбалансированное потребление минеральных удобрений в сельском хозяйстве, т.е. с минимальными потерями и наименьшим вредом для окружающей среды. Усиление мер по охране окружающей среды происходит как на уровне международных организаций, так и отдельных государств.

В связи с этим эксперт IFA Марина Симонова упомянула принятие резолюции по азотным удобрениям программы ООН по окружающей среде, а также утвержденные в этом году первые международные правила использования удобрений Продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО). Кроме того, сегодня в рамках программы ООН по окружающей среде изучается влияние удобрений на здоровье человека. По данным исследования IFA, проведенного в мае 2019 года, усиление контроля за применением минеральных удобрений наблюдается и в таких странах, как Австралия, Канада, Китай, Новая Зеландия, Турция, а также в ЕС.

Неудивительно, что в Европе идет реструктуризация производств вплоть до выбытия некоторых мощностей по производству калийных удобрений (Великобритания, Германия), азотных (Румыния) и фосфорных (Хорватия).

На Ближнем Востоке сегодня происходит расширение производственных мощностей, в основном в секторах азотных и фосфорных удобрений, в частности в Саудовской Аравии, Иране.

Эта информация прозвучала в среднесрочном прогнозе рынка минеральных удобрений на 2019 — 2023 годы, сделанном в Минске в ходе международной конференции «Argus. Минеральные удобрения — 2019. Производство, торговля и логистика в странах СНГ и Балтии».

По словам представителя IFA Марины Симоновой, в Китае, который занимает 1/3 мирового рынка удобрений (как спроса, так и предложения), продолжаются активная реструктуризация и сокращение мощностей, особенно в азотном секторе. Этот тренд наблюдается уже в течение нескольких лет. По мнению эксперта, он сохранится и в среднесрочной перспективе. Появляются также первые индикаторы реструктуризации в фосфорном секторе КНР.

Сегодня интенсивно развиваются азотные мощности в Индии — крупнейшем в мире импортере карбамида. Запуск новых производств в этой стране окажет значительное влияние на мировые потоки карбамида.

В Африке рост мощностей фокусируется на азотном сегменте (Египет, Нигерия) и фосфорном (Марокко, Тунис).

Латинская Америка зависит в большой степени от импортных источников минеральных удобрений. Здесь также набирает обороты законодательство по охране окружающей среды и происходит реструктуризация, в основном в азотном секторе. Например, компания Petrobras закрывает мощности на двух заводах.

В США завершилась огромная волна запуска многочисленных аммиачно-карбамидных производств. Конкурентные цены на газ способствуют хорошей загрузке введенных мощностей.

В Австралии растет заинтересованность в применении новых технологий в производстве аммиака и азотных удобрений, причем с использованием возобновляемых ресурсов, например солнечной энергии. На этом континенте наблюдается интерес к строительству производств сульфата калия.

СПРОС

Разумеется, происходящие на сельскохозяйственном рынке перемены сказываются на динамике потребления минеральных удобрений. По словам Марины Симоновой, в краткосрочной перспективе в США и Индии ожидаются значительные изменения спроса на минеральные удобрения. США в связи с неблагоприятными условиями, затоплением некоторых посевных площадей резко сократили спрос. В Индии, наоборот, потребление азота увеличивается. По мнению эксперта, в 2020 году спрос на азот в Индии продолжит расти, восстановят свой уровень потребления и США, причем будут демонстрировать самые высокие темпы прироста.

Среднесрочный прогноз IFA о пяти крупнейших удобренческих рынках (Китай, Индия, США, Бразилия и ЕС) таков: самыми быстрорастущими рынками по спросу удобрений остаются Индия (плюс 13%) и Бразилия (плюс 13%), а в КНР ожидается негативный тренд — минус 2%.

Индия и Бразилия — растущие регионы, которые в совокупности составят 41% всего ожидаемого прироста мирового спроса. США — это третий растущий рынок по своим объемам прироста, но в связи с неблагоприятными условиями в сельском хозяйстве он начинает с низкого старта.

Восточная Европа (Украина и Россия) и Центральная Азия, по оценкам IFA, тоже относятся к быстрорастущим рынкам потребления удобрений.

В Африке — это Эфиопия и Нигерия. Здесь происходит запуск новых мощностей.

Рейтинг крупнейших регионов-потребителей минеральных удобрений по-прежнему возглавляет Восточная Азия. Она остается доминирующим регионом за счет Китая, вслед за ней идут Южная Азия, которая большей частью представлена Индией, затем Северная Америка и Латинская Америка. Одно из ключевых изменений по сравнению с предыдущим десятилетием — это замедление темпа роста в Восточной Азии, который составит только 4% общего прироста мирового спроса.

— Следует отметить, что именно Африка, Восточная Европа и Центральная Азия, как ожидается, будут одними из быстрорастущих рынков потребления удобрений, — сообщила эксперт.

ДРАЙВЕРЫ

На рынке азотных удобрений основным драйвером на среднесрочную перспективу остается Китай, где идет активное выбытие мощностей, и Индия, в которой ожидается запуск новых производств. На рынке фосфорных удобрений основной лидер — Африка, где имеется значительное количество фосфорного сырья и продолжается активное наращивание мощностей производства. В калийном сегменте «делают погоду» Восточная Европа и Центральная Азия. Основные страны, которые будут обеспечивать значительный прирост мощностей производства калийных удобрений, — это Россия и Беларусь.

— Ожидаем, что к концу прогнозного периода мировые мощности по хлористому калию пересекут рубеж 100 млн т в продукте и прирост составит примерно 10%, — уточнила эксперт.

Юэн ТОМСОН, редактор еженедельного обзора рынка калийных удобрений Argus Media:

— Многие думают, что спрос на калийные удобрения по итогам 2019 года окажется довольно сильным, но мы полагаем, что прогнозы будут пересмотрены в сторону понижения. Тем не менее 2019-й — это третий последовательный год с темпами роста цен выше средних.

В долгосрочной перспективе рынок калийных удобрений выглядит оптимистично. Дополнительные мощности, которые еще создаются, окажутся абсолютно востребованы в будущем. Несмотря на явную волатильность на рынке сейчас, в перспективе нужно ожидать роста цен.

«УМНЫЕ» УДОБРЕНИЯ

Международная ассоциация производителей удобрений занялась оценкой рынка нишевых специализированных продуктов. Эксперты изучают мировые объемы стабилизируемых удобрений, т.е. с контролируемым выделением питательных веществ. Сегодня наблюдается интерес именно к этим продуктам, в т.ч. к водорастворимым.

В 2018 году мировой спрос на специализированные удобрения оценивался на уровне 9 млн т в питательных веществах, что составляет около 5% мирового потребления. С одной стороны, это незначительная доля, но, с другой стороны, интерес со стороны потребителей и производителей к «умным» удобрениям очевиден. Эти премиальные продукты позволяют решать проблемы более сбалансированного внесения питательных веществ. За ними, как говорится, будущее.

Иван ГОЛОВАТЫЙ, генеральный директор ОАО «Беларуськалий»:

— Сегодня ОАО «Беларуськалий» обеспечено запасами и минеральными ресурсами калийных солей до 2142 года. …К концу 2019 года будет выпущена первая партия калийных удобрений на Петриковском ГОКе. Инвестиции в реализацию этого проекта составляют 1,5 млрд долларов. Планируется, что за три года новый комбинат выйдет на проектную мощность — 1,5 млн т ежегодно. Модернизация позволит предприятию к 2025 году нарастить производственные мощности до 15,5 млн т в год.

Дмитрий ЧЕРНЯКОВ, директор ОАО «Гомельский химический завод»:

— В последние годы более 70% продукции, преимущественно NPK–удобрения, мы поставляем на экспорт, причем 50% приходится на Украину. Наша продукция востребована более чем в 20 странах. Среди основных потребителей отмечу также Литву, Латвию, Польшу, Румынию, Болгарию, Венгрию. В этом году мы вышли на рынок Канады, небольшие партии продукции поставили в Юго-Восточную Азию, Африку. В ассортименте нашего завода — более 20 видов продукции: минеральные удобрения, средства защиты растений, а также кислород, аэросил, криолит, серная кислота, сульфит натрия, фтористый алюминий. Мы полностью удовлетворяем потребности внутреннего рынка, который традиционно ориентирован на простые NP-удобрения (азотно-фосфорные). Однако ставку делаем на сложные высокотехнологичные комплексные подкормки, вводим новые марки удобрений. Сегодня предприятие в состоянии производить десятки формул, которые полностью выдерживают жесткие экологические требования и максимально учитывают специфику конкретного региона и сельскохозяйственной культуры. Мы можем выпускать эксклюзивный продукт.

Стратегия развития предприятия до 2030 года разработана в двух вариантах. По оптимистичному плану мы должны почти удвоить производство, построив новый цех, а по оптимальному — увеличить мощности на 20—25% к сегодняшнему уровню. Этот вариант предусматривает не новое строительство, а расширение существующих производств удобрений. Мы видим, что у нас есть потенциал, чтобы за счет точечных вливаний модернизировать действующие удобренческие производства, нарастив мощности выпуска полупродуктов. В частности, в ближайшие 3—4 года мы планируем с 700 тыс. т до 1 млн т в год увеличить производство серной кислоты как основного полупродукта, без которого не обойтись в производстве удобрения. Необходимо также развивать инфраструктуру, чтобы иметь возможность складировать и хранить дополнительные объемы продукции. Сейчас мы строим склад для хранения удобрений. В перспективе — реализуем проект по строительству склада для приема и хранения калия. Будем развивать железнодорожную сеть, закупать вагоны. Мы ежегодно направляем на модернизацию 10—15 млн долларов собственных оборотных средств. Потребность в инвестициях до 2030 года составляет минимум 100—150 млн долларов.

Для осуществления оптимистичного плана развития предприятию нужен крупный инвестор, причем обладающий не только финансовыми, но и сырьевыми ресурсами. В различные годы в качестве потенциальных инвесторов выступали ПАО «ФосАгро», АО «МХК «ЕвроХим», ПАО «Акрон». Но сегодня вопрос открыт. Мы заинтересованы в привлечении инвесторов. Если они появятся, то любые предложения могут быть рассмотрены на самом высоком уровне. Пока серьезных предложений нет.

ФОТО Виктория Анискевич-Клопоцкая

Источник